|

| Photo:PIXTA |

コロナ対応で膨れ上がった

政府債務問題が焦点に

世界各地でコロナショックによる生産や消費の落ち込みなどを財政出動で政府セクターが肩代わりする中、政府債務である国債残高が積み上がる状況にある。

これまでの課題は、資金繰りに窮した企業や家計のクレジット問題だったが、その局面から積み上がった国債の市場での評価が問われる段階になってきた。

これからは、負担を肩代わりした国債のクレジット評価の段階となる。

いわば投資家による国家の選別競争といえるが、21日、欧州連合(EU)首脳会議が、難航の末、コロナ対応の「復興基金」を欧州委員会が債券を発行し加盟国共同の原資調達によって創設することに合意したのも、局面の変化が意識されてのことだろう。

「ソブリンワールドカップ」

評価の基準は経常収支

筆者はこれまで、「国債は身代わり地蔵」と表現してきた。バブル崩壊などの経済危機では、政府が国債発行で資金を調達、財政支出で民間の需要減や損失を肩代わりし経済を支えながら、いわば身代わりになった国債を長期間、償還するからだ。

コロナショックに伴う損失負担に対しても、各国で同様のプロセスが取られているが、その前提にあるのはそれぞれの国債に対する市場の信認だ。

「ソブリンワールドカップ」と筆者が言う、世界の国債市場で国債が評価、選別される基準になるのは経常収支だ。

経常収支は以下で示される。

ここでは、経常収支について国内で資金を賄うことができるかが重要になる。また、そのためには、国内のマクロバランス、貯蓄・投資(IS)バランスを維持できているかがポイントになる。

欧州債務危機は

域内のコップの中の争い

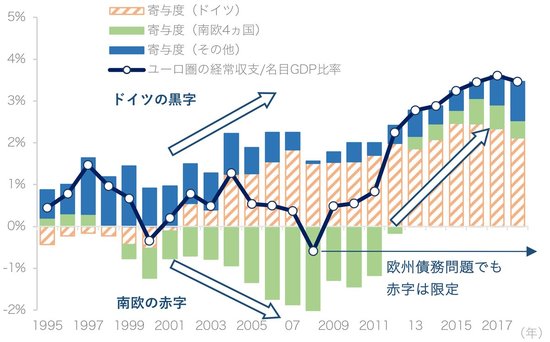

図表1はユーロ圏の経常収支の推移である。そもそもこの経常収支の不均衡は、EU加盟国の中でのドイツを中心とした黒字と南欧諸国の赤字の不均衡によって生じたものだ。

図表1 (出所)IMF、直近は2018年 ※南欧4カ国=ギリシャ、イタリア、ポルトガル、スペイン 拡大画像表示

図表1 (出所)IMF、直近は2018年 ※南欧4カ国=ギリシャ、イタリア、ポルトガル、スペイン 拡大画像表示図表1で分かるように、欧州債務危機が生じた2000年代後半もユーロ圏全体の経常収支はおおむね均衡していた。

これは、ユーロ圏全体で対応が円滑に行われれば欧州債務危機を回避できた可能性もあったということだ。

すなわち、欧州債務危機は、欧州の二極化や共通通貨(ユーロ)のもとで各加盟国では通貨調整(為替レートの調整)ができないという構造のもとで起きた欧州域内の問題(コップの中の争い)であり、欧州債務不安で世界経済を道連れにすることは筋違いだった。

南欧諸国の経常収支の改善

通貨調整と財政平衡化でネック

図表2はユーロ圏の経常収支不均衡からの改善の道筋を示す理論上の概念図である。

ユーロの仕組みを維持させるには、図表2の左の図のように経常収支の均衡に向かうべくマクロ政策を行うか、もしくは為替レートの調整に依存することになる。

だが、ユーロ圏では共通通貨(ユーロ)で各国がそれぞれ通貨調整をすることが不可能である以上、マクロ政策、とりわけ財政への依存が強まる。

つまり黒字国は内需拡大、赤字国は緊縮政策を取ることになる。

マーストリヒト条約での財政赤字を3%以内に制限する仕組みはこうした規律を制度化するものであり、それは、図表2の左の図に示したようにISバランス均衡に向けた財政赤字縮小による経常収支の均衡となる。

一方、図表2の右の図のように、あくまでも経常収支の不均衡を所与にしつつ、黒字国から赤字国へ財政を通じて所得を移転させる財政平衡制度(トランスファー)制度を作るという選択肢もある。

EUでの財政平衡化に向けた議論は、これまで何度か話題になったが、なかなか進まなかった。

その背景には、ユーロ圏では通貨統合が行われても財政の統合化が実現できておらず、財政平衡化には、例えば、黒字国の国民を納得させる政治プロセスが必要で国家主権とのかかわりがおのずと生じるからだ。

格差の原因はそのまま

南欧諸国の財政緊縮で対応

図表2で示した不均衡是正の概念図が本来あるべき姿、理想形だとすれば、欧州債務危機後、現実に行われたのは、図表3のような形での調整だ。

欧州債務危機後の国債のスプレッド縮小の要因として、欧州各国の経常収支の黒字化が大きかった。

これはドイツなどの黒字国の黒字が高水準で続く中、南欧諸国が大幅な赤字から黒字に転じたことが欧州全体の黒字拡大、南欧国債の市場評価の見直しにつながった。

その背景には、ISバランス上、南欧諸国の緊縮財政を通じた内需抑制がある。

欧州問題の本質的な原因はドイツと南欧の経常収支の格差にあったが、格差の原因である生産性の差などの改善という本質的な変化がないまま、南欧の内需縮小で経常収支の赤字縮小が実現したことになる。

「ギリシャ病」と「ドイツ病」は

表裏の関係

そもそもユーロの問題の本質は、各国の競争条件が異なる中で一律の通貨(ユーロ)を使うことになった結果、最も競争力があるドイツを中心とした北の諸国と、ギリシャを先頭に競争力が乏しい南の国々の間で、経常収支だけでなく国内経済の成長や税収などで格差が生じることだ。

日本でいえば、47都道府県の間で経済力や財政格差が存在するが、同じ通貨(円)を用いられているものの、地方交付税を通じた所得移転による財政平衡化が行われている。

これに対して財政の平衡化策に乏しいユーロ圏では、結局、欧州中央銀行(ECB)がマイナス金利を採用し事実上の通貨切り下げ策、近隣窮乏化策ともいえるやり方で、南欧も含めた経常収支の改善を図ると同時に、南欧諸国に厳しい財政緊縮計画の策定を迫ってISバランスの均衡化を実現させた。

その結果、ほとんどすべての国々が経常黒字に転換し、ユーロ圏全体として過大な経常黒字を積み上げる結果となっている。

特に、ドイツの経常黒字はGDPの6%前後と極めて高い状況だが、その背景には長年、財政支出を抑制し続けてきたことがある。いわば「ギリシャ病」と表裏の関係に「ドイツ病」があるといえる。

欧州国債はソブリンでなく

日本なら地方債

図表4は、米国や日本を含め、経常収支や財政収支、通貨調整などの要因を勘案したそれぞれの国の国債の状況を整理したものだが、これからも分かるようにユーロ圏の各国の国債は完全なソブリンではなく「疑似ソブリン」の状態である。

つまり政府が発行したり保証をしたりする債券の場合は、その国の自国通貨で返済が行われるので、仮に財政赤字が膨らんでも、紙幣の増発や通貨切り下げで経常収支の改善が図れ、ある程度まではデフォルトを回避できる。

だがEU加盟国の国債は、通貨調整機能を持っていない制約がある国債であり、また各国間の財政の平衡化ができず、いわば日本から見た場合、地方債に類するもので、本来の国債とは異なる「疑似ソブリン」の位置付けだ。

このようにEU加盟国の国債が国債の体をなしていないにもかかわらず、国債としての扱いを得る中で生じた矛盾が欧州債務危機の源泉にあった。

同時にEU内の不均衡に対し世界の中での修正圧力、ガバナンスや協調が働かず、分断が生じることが今日の国際経済の問題の一つともいえる。

「債務の共同化」で

国債市場の安定化図る

こうした構図のもとで、今回、EUが合意した総額7500億ユーロの「復興基金」は、欧州委員会がEU全体を代表して債券を発行し、調達した資金を補助金と融資によって新型コロナウイルスで打撃を受けた加盟国を支援するものだ。

加盟国共同で資金を調達(債務の共同化)、それを財政状況の厳しいイタリアなどに流すことで、南欧諸国の財政負担やソブリンリスクを軽減し、欧州の国債市場の安定を図ろうという狙いがある。

EU共同債の発行とまではいかなかったが、独仏主導での復興基金設立でEUに財政平衡制度の兆しが生じたことは、将来のEU全体の財政統合に向けて注目すべきことだ。

(岡三証券グローバル・リサーチ・センター理事長 高田 創)

※本記事はダイヤモンド・オンラインからの転載です。転載元はこちら

"合意" - Google ニュース

July 29, 2020 at 04:00AM

https://ift.tt/31096T7

EU「復興基金」土壇場の合意、ソブリン問題が意識され始めたコロナ対応 - ASCII.jp

"合意" - Google ニュース

https://ift.tt/2urNum4

Shoes Man Tutorial

Pos News Update

Meme Update

Korean Entertainment News

Japan News Update

No comments:

Post a Comment