[unable to retrieve full-text content]

日本ハム 「胸借りるより倒したい」 古巣相手に新庄監督(28日):北海道新聞デジタル 北海道新聞からの記事と詳細 ( 日本ハム 「胸借りるより倒したい」 古巣相手に新庄監督(28日):北海道新聞デジタル - 北海道新聞 )

https://ift.tt/uCfUGxq

[unable to retrieve full-text content]

日本ハム 「胸借りるより倒したい」 古巣相手に新庄監督(28日):北海道新聞デジタル 北海道新聞[unable to retrieve full-text content]

社説 小学校英語の専科 民間の力を借りる手も 日本教育新聞社日本最大級の住宅ローン比較診断サービス「モゲチェック」を運営する株式会社MFSの塩澤崇氏が、新時代に対応した住宅ローン本『金利が上がっても、 住宅ローンは「変動」で借りなさい』を上梓しました。今回は同書より、「住宅ローンを繰上返済するよりも、長く借りるほうが得する理由」を解説した箇所を紹介します。

Photo: Adobe Stock

Photo: Adobe Stock住宅ローンは借りているだけで非常にお得なので、「できるだけ長く借りておく」のが極めて有効です。

その意味では、たとえ家を一括で買えるだけのキャッシュを持っていたとしても住宅ローンをあえて組んだほうがいいですし、頭金を入れたりするのもやめたほうがいいです。また、後ほどシミュレーションを示しますが、20年ローンのように最初から借入年数を縮めることもおすすめしません。

繰上返済についても同じです。私はまったくおすすめしません。その理由について解説しましょう。

まずは公平を期するために、繰上返済のメリットを挙げてみましょう。主に次の3点です。

・金利の支払総額を減らせる

・定年退職後の家計が楽になる

・精神的に借金から解放される

これらについては私個人として否定するものではありませんし、人によっては多大なメリットだと思います。でも、本当にこのメリットだけで判断していいのでしょうか?

住宅ローンに限らず、お金に関する選択をするときは「機会費用」の概念を持つことが大切です。機会費用とは、ある選択を行うことで失ってしまうものの価値を意味します。

たとえば私は低金利で住宅ローンを長く組みつつ、浮いたお金で資産運用を行っていますが、もしその余裕資金で繰上返済をしたら、資産運用で得られたはずのリターンを失うことになってしまいます。

ですので、繰上返済するかどうかの判断には「繰上返済したときのメリット」と「住宅ローンを借り続けたときのメリット」をしっかりと比較する必要があります。あえて繰上返済しないとどうなるのか、それも踏まえたうえで判断するようにしましょう。

では、住宅ローンを借り続けるメリットは何でしょうか? それは住宅ローン減税を受けられることと団信に加入できることです。支払う金利以上にリターンが得られるので、借金からの解放という精神的メリットがよほど大きくない限り、繰上返済する意味はないです。

メリットにはもう一つあります。それは手元に現金を残しておくことができる、ということです。「Cash is King」(現金は王様)という格言があるように、現金は家計を守るための生命線であり、いわば酸素のようなものです。会社経営をしている方はこのことを強く意識していて、積極的に銀行からお金を借りて資金が枯渇しないようにしていますし、そもそも繰上返済をすることはまずありません。

繰上返済をすることは、手元の資金を失うことにつながります。後から「家計が厳しいのでやっぱりお金を戻してください」と銀行にいっても不可能です。

繰上返済をした時点ではある程度手元資金に余裕があっても、将来には教育資金、リフォーム資金といったまとまった資金が必要となることもあります。そのときにあらためて銀行から借りようとすると、住宅ローンよりもはるかに高い金利が2~3%程度取られてしまいます。

そう考えると、低金利の住宅ローンを繰上返済せず、余裕資金を教育費やリフォーム費用にあてるほうが金利負担を引き下げられますよね。“家計の経営者”として合理的判断をしてもらいたいと思います。

また、低金利の住宅ローンを借りることで生まれる余裕資金を資産運用に回せることも見逃せません。

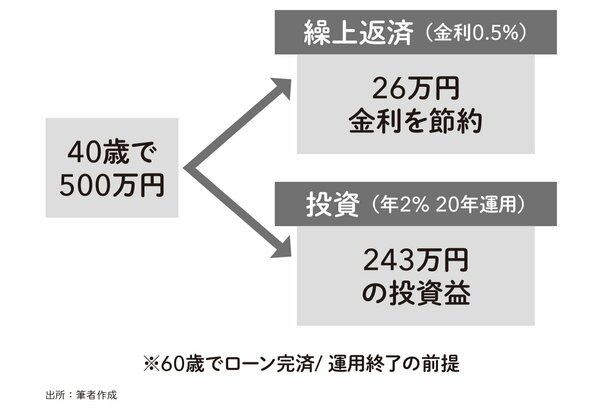

たとえば、残り返済期間20年・500万円・金利0.5%の住宅ローンを借りていたとして、その500万円を一括で繰上返済した場合と、同じ500万円を年率2%の資産運用に回した場合を比較するとどうなるでしょうか?

結果は、繰上返済で削減できる金利が26万円であるのに対して、資産運用で得られる利益は243万円です。図の通り、どちらがお得かは一目瞭然ですね。今回は保守的に資産運用のリターンを年2%で計算しましたが、経済情勢によっては年5%以上になる可能性もあり、その場合はますます繰上返済よりも資産運用を選択したほうが利益が大きくなります。

繰り上げ返済VS投資の差は9倍!

繰り上げ返済VS投資の差は9倍!というわけで、繰上返済をする前にぜひ「こんなにお得な住宅ローンを手放してもいいのか?」ということをしっかり考えてください。

もし繰上返済したほうがいい状況があるとすると、資産運用の想定利回り以上に住宅ローンの金利が上がった場合に限られます。たとえば変動金利が3%程度に上がって、資産運用だと2%ほどの利回りといった場合です。

とはいえそのような状況が来ることは今のところ考えにくく、現金に余裕ができたら、繰上返済よりメリットの大きい資産運用を選んだほうがよいと考えています。もちろん、繰上返済しなかった分を浪費してしまっては意味がないので、その点の資金管理はしっかりと行いましょう!

余談ですが、日本人の繰上返済を好む性格が、政府が推進する「貯蓄から投資へ」の流れを妨げていると思います。

手元に300万円あったら、住宅ローン返済に使うのが日本人の典型的な行動パターンといえますが、理屈から考えると「住宅ローンは借り続けるべき」という結論に至るはずです。

(※この記事は、『金利が上がっても、住宅ローンは「変動」で借りなさい』の一部を改変し公開しています。)

日本最大級の住宅ローン比較診断サービス「モゲチェック」(株式会社MFS)を運営する塩澤崇氏が、新時代に対応した住宅ローン本『金利が上がっても、住宅ローンは「変動」で借りなさい』を上梓しました。本記事では、住宅ローンを借りて本当に儲かるのか、具体的な額まで検証します。

Photo: Adobe Stock

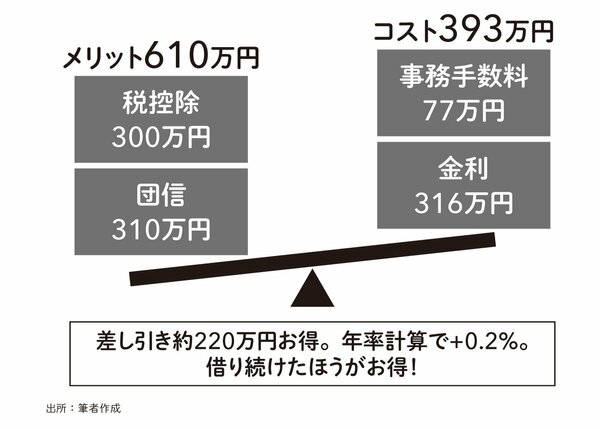

Photo: Adobe Stock住宅ローン減税と団信のお得さをお伝えしましたが、金額に換算するといくらぐらいお得なのでしょうか? そして、本当に住宅ローンは借りると儲かるのでしょうか?

前提として「借入金額:3500万円」「変動金利:0.5%」「返済期間:35年」で一般団信の住宅ローンを組むことを考えます。

この際の住宅ローンを借りるコストは何でしょうか?

それは融資時に銀行に支払う事務手数料と返済期間中に支払う金利です。仮に0.5%の金利が続くと仮定した場合、これらをあわせたトータルコストは約393万円です。

続いて、住宅ローンを借りることで得られる経済的メリットも計算してみましょう。メリットは税控除(住宅ローン減税)と団信(団体信用生命保険)の二つでしたね。

まず、住宅ローン減税による効果は約300万円です。計算を簡単にするため、元本の0.7%分の減税が13年間得られる前提をおきました。

次に団信です。住宅ローン金利を支払うことによって、得られる保障は金額換算すると約310万円です。死亡保険金額1750万円の生命保険をキープするための保険料累計額がその生命保険の価値に相当するという前提をおきました。

この結果を比べると、図の通り、住宅ローンを組むためのトータルコスト393万円に対して、得られるトータルリターンは610万円です。

つまり、借り続ける経済的メリットが約220万円分大きいということになります。なお、元本3500万円に対して35年間かけて220万円得られる利回りは年率換算で0.2%弱となりますので、住宅ローンを借りていることは約0.2%の利回りが得られる運用商品を保有しているともいえます。

住宅ローンはリターンがプラスの商品

住宅ローンはリターンがプラスの商品(※この記事は、『金利が上がっても、住宅ローンは「変動」で借りなさい』の一部を改変し公開しています。)

大竹まことがパーソナリティを務める「大竹まことゴールデンラジオ」(文化放送・月曜日~金曜日13時~15時30分)、5月22日の放送に映画監督・なるせゆうせいが登場。2024年夏に公開予定の『威風堂々〜奨学金って言い方やめてもらっていいですか?~』と、そのテーマとなっている奨学金について語った。

なるせゆうせい「奨学金っていう言葉そのものも、知っている人は知っているけど知らない人もいるじゃないですか。言葉を聞くと『いいな』という感じですけど。大学生の2人に1人は奨学金を借りていると」

壇蜜「2人に1人、借金しているということ?」

大竹まこと「そういうことになるね」

なるせ「もらえる『給付型』というのもあるんですけど、だいたいが貸付というかたちです」

大竹「仲良くしている42か3の放送作家が『大竹さん、やっと奨学金の返済終わりました』って。額までは聴いていないけど」

壇蜜「そうじゃないと返せない額だと」

なるせ「大学へ行くのにも何百万円とかかる。僕も大学に行っていましたけど、1年で200万円ぐらいはしたので。卒業はしていない、7年間行ったからアレなんですけど(笑)。今回、映画(『威風堂々~奨学金って言い方やめてもらっていいですか?~』)に出てもらった役者も、医学部を辞めてしまって役者をやっている、という子もいて。700か800万の借金を背負っているんです」

大竹「お笑い芸人と変わりない!」

壇蜜「途中で辞めたからといっても、払わなきゃいけない」

なるせ「いけない。それも説明していないんです。大学へ行くのには奨学金を借りるのが当たり前、みたいな感じになっている。実際、社会にヨーイドン、と出たときに借金が待っている」

壇蜜「吉原じゃないですか!」

なるせ「吉原ですよ、本当に。『返さなきゃいけない』と」

大竹「映画の中にはそれが色濃く……」

なるせ「そうですね。色濃く入れてしまいました」

「大竹まこと ゴールデンラジオ」は午後1時~3時30分、文化放送(AM1134kHz、FM91.6MHz、radiko)で放送中。 radikoのタイムフリー機能では、1週間後まで聴取できます。

※タイムフリーは1週間限定コンテンツです。

※他エリアの放送を聴くにはプレミアム会員になる必要があります。

日本最大級の住宅ローン比較診断サービス「モゲチェック」を運営する株式会社MFSの塩澤崇氏が、新時代に対応した住宅ローン本『金利が上がっても、 住宅ローンは「変動」で借りなさい』を上梓しました。今回は同書より、「住宅ローンを繰上返済するよりも、長く借りるほうが得する理由」を解説した箇所を紹介します。

● メリットよりデメリットが大きい繰上返済は禁止!

住宅ローンは借りているだけで非常にお得なので、「できるだけ長く借りておく」のが極めて有効です。

その意味では、たとえ家を一括で買えるだけのキャッシュを持っていたとしても住宅ローンをあえて組んだほうがいいですし、頭金を入れたりするのもやめたほうがいいです。また、後ほどシミュレーションを示しますが、20年ローンのように最初から借入年数を縮めることもおすすめしません。

繰上返済についても同じです。私はまったくおすすめしません。その理由について解説しましょう。

まずは公平を期するために、繰上返済のメリットを挙げてみましょう。主に次の3点です。

・金利の支払総額を減らせる

・定年退職後の家計が楽になる

・精神的に借金から解放される

これらについては私個人として否定するものではありませんし、人によっては多大なメリットだと思います。でも、本当にこのメリットだけで判断していいのでしょうか?

住宅ローンに限らず、お金に関する選択をするときは「機会費用」の概念を持つことが大切です。機会費用とは、ある選択を行うことで失ってしまうものの価値を意味します。

たとえば私は低金利で住宅ローンを長く組みつつ、浮いたお金で資産運用を行っていますが、もしその余裕資金で繰上返済をしたら、資産運用で得られたはずのリターンを失うことになってしまいます。

ですので、繰上返済するかどうかの判断には「繰上返済したときのメリット」と「住宅ローンを借り続けたときのメリット」をしっかりと比較する必要があります。あえて繰上返済しないとどうなるのか、それも踏まえたうえで判断するようにしましょう。

では、住宅ローンを借り続けるメリットは何でしょうか? それは住宅ローン減税を受けられることと団信に加入できることです。支払う金利以上にリターンが得られるので、借金からの解放という精神的メリットがよほど大きくない限り、繰上返済する意味はないです。

メリットにはもう一つあります。それは手元に現金を残しておくことができる、ということです。「Cash is King」(現金は王様)という格言があるように、現金は家計を守るための生命線であり、いわば酸素のようなものです。会社経営をしている方はこのことを強く意識していて、積極的に銀行からお金を借りて資金が枯渇しないようにしていますし、そもそも繰上返済をすることはまずありません。

繰上返済をすることは、手元の資金を失うことにつながります。後から「家計が厳しいのでやっぱりお金を戻してください」と銀行にいっても不可能です。

繰上返済をした時点ではある程度手元資金に余裕があっても、将来には教育資金、リフォーム資金といったまとまった資金が必要となることもあります。そのときにあらためて銀行から借りようとすると、住宅ローンよりもはるかに高い金利が2~3%程度取られてしまいます。

そう考えると、低金利の住宅ローンを繰上返済せず、余裕資金を教育費やリフォーム費用にあてるほうが金利負担を引き下げられますよね。“家計の経営者”として合理的判断をしてもらいたいと思います。

また、低金利の住宅ローンを借りることで生まれる余裕資金を資産運用に回せることも見逃せません。

たとえば、残り返済期間20年・500万円・金利0.5%の住宅ローンを借りていたとして、その500万円を一括で繰上返済した場合と、同じ500万円を年率2%の資産運用に回した場合を比較するとどうなるでしょうか?

結果は、繰上返済で削減できる金利が26万円であるのに対して、資産運用で得られる利益は243万円です。図の通り、どちらがお得かは一目瞭然ですね。今回は保守的に資産運用のリターンを年2%で計算しましたが、経済情勢によっては年5%以上になる可能性もあり、その場合はますます繰上返済よりも資産運用を選択したほうが利益が大きくなります。

というわけで、繰上返済をする前にぜひ「こんなにお得な住宅ローンを手放してもいいのか?」ということをしっかり考えてください。

もし繰上返済したほうがいい状況があるとすると、資産運用の想定利回り以上に住宅ローンの金利が上がった場合に限られます。たとえば変動金利が3%程度に上がって、資産運用だと2%ほどの利回りといった場合です。

とはいえそのような状況が来ることは今のところ考えにくく、現金に余裕ができたら、繰上返済よりメリットの大きい資産運用を選んだほうがよいと考えています。もちろん、繰上返済しなかった分を浪費してしまっては意味がないので、その点の資金管理はしっかりと行いましょう!

余談ですが、日本人の繰上返済を好む性格が、政府が推進する「貯蓄から投資へ」の流れを妨げていると思います。

手元に300万円あったら、住宅ローン返済に使うのが日本人の典型的な行動パターンといえますが、理屈から考えると「住宅ローンは借り続けるべき」という結論に至るはずです。

(※この記事は、『金利が上がっても、住宅ローンは「変動」で借りなさい』の一部を改変し公開しています。)

お笑いコンビ「霜降り明星」の粗品(31)が23日に自身のYouTubeチャンネルを更新。ほぼ初対面の人気歌手が財布に入れていた現金に驚いた。

粗品は人気歌手・優里と登場し、開口一番「お金貸してぇ~」と、ほぼ初対面にも関わらず、お金を貸してほしいとお願いした。これまで那須川天心や宮崎美子らからお金を借りた経験がある粗品は「今日は優里さんに、お金を貸させてあげます」と伝えた。借りる側がなぜか上からの物言いに優里も「えぇ~?」と戸惑いを見せた。

この日は粗品が来ることを知らされておらず「だから持ってないです。今お金を」と手元に現金がないと伝えた。だが、粗品は「現金いつも持ち歩いてるってまず聞いてますし、まぁあれやったら後日振り込みでも大丈夫です」と優里が現金を持ち歩くタイプだという情報を握っていた。

「ちなみに今日は現金ナンボ持ってますか?」と聞かれると「いや全然わかんないです」と把握していないものの「でも財布には結構…30万?40万?」と記憶をたどった。そして、優里の財布が登場。中身を確認した優里は「今日いかついですね。なんでこんな…結構入ってる」と想像以上に現金が入っていることを告白。

気になった粗品が覗き込むと「はあ?え?200ぐらい入ってんで…」とびっくり。それでも「これはよかった!じゃあ、もうかなり濃厚です」と貸せる金額に期待感が高まった。そして現金を数えると、約155万円もの大金が入っていた。

最終的に優里は粗品に150万円を現金で貸した。粗品は「イェーイ!」と満面の笑み。借用書にしっかりとサインし、来年の優里の誕生日でもある3月23日を返済期日とした。

続きを表示

小山市の新小山市民病院(島田和幸病院長)と小山工業高等専門学校(堀憲之校長)は、人手不足対策などの一環として病院内で検体を運ぶ自動搬送ロボットを共同で完成させ、本格運用を始めた。現在は夜間の救急対応時のみの稼働だが、昼間や検体以外の搬送などにも活用できるように今後も共同研究を進める。(林栄太郎)

完成したロボットは、高さ約1・2メートルの箱型。「お・ボット」と名付けられた。時速約2キロで動き、夜間、救急外来から臨床検査室までの約100メートルを、血液などの検体を約4分かけて運ぶ。充電池を内蔵、障害物に反応するセンサーも備える。今年2月から実証実験として実際に検体を運んでおり、混乱もないという。

開発のきっかけは、コロナ禍による職員の負担増。同病院によると、夜間の検体搬送は多い時は20回に及び、PCR検査など看護師らの業務量が増し、宿直の事務職員が搬送を担当するようになっていた。関彰事務部長は「事務職員は仮眠する時間もなく、本来の保安や警備の業務に専念できなくなっていた」と振り返る。

病院では、負担軽減策としてロボットの活用を検討し、2021年、ロボコンの全国大会で2年連続優勝したこともある小山高専に協力を願い出た。関事務部長は「既製品を購入する方法もあったが、地元で『ロボコン日本一』として知られる小山高専との共同研究を選んだ。一緒に開発を行い、病院内でテスト走行を繰り返すことで、医療現場にロボットを導入することへの職員の不安が減り、ロボットへの信頼や期待感が高まると考えた」と話す。

小山高専では、自律移動ロボットの研究を行っており、機械工学科の今泉文伸教授は「学校以外の実環境での活用を検討していた。共同研究の打診を受け、病院で活躍できるロボットを学生と一緒に作ることになった」と説明する。

小山高専では三つの研究室の教員、学生が参加、本体、ソフトウェアとも校内の設備で製作した。費用は約200万円。最初の試作機は翌年暮れに完成したが、動作が不安定で、試行錯誤を繰り返し、昨年12月に最終機ができあがった。

今泉教授は「働き方改革や人手不足解消に貢献できるよう、研究を進め、昼間の稼働や医薬品の搬送、エレベーターでの移動など、ロボットの活躍場所を広げていきたい」としている。

4月末に病院で行われた完成発表会で「お・ボット」は堀校長から辞令交付を受けて勤務を開始。島田病院長は「業務が大きく効率化した。小山高専と対話を重ねたことは貴重な経験」と話していた。

日本最大級の住宅ローン比較診断サービス「モゲチェック」(株式会社MFS)を運営する塩澤崇氏が、新時代に対応した住宅ローン本『金利が上がっても、住宅ローンは「変動」で借りなさい』を上梓し、発売してすぐに重版になるなど話題を呼んでいます。今回は、意外と知られていない「住宅ローンは借りると儲かる借金」という真実を解説します。

(※この記事は、『金利が上がっても、住宅ローンは「変動」で借りなさい』の一部を改変し公開しています。)

● 住宅ローン減税で、金利以上の税金が戻ってくる

前回までは、これから本格化するインフレ時代は、「住宅ローンを借りて家を買うこと」自体に大きなメリットがあることを説明しました。今後、インフレとともに不動産価格が上がっていくことや、住宅ローンの実質負担が目減りすることを考えると、早めに家を購入しておくのが吉です。

しかも、多くの人が気づいていない耳よりな話があります。実は、日本の住宅ローンは、「借りたら儲かる」というおいしい仕組みになっているのです。「借金なのに儲かるなんてありえない」と思われるかもしれませんが、理由がありますので一つずつ解説していきますね。

ここでカギとなるのが、「住宅ローン減税」「団体信用生命保険」という2つのキーワードです。早速、住宅ローン減税からお伝えします。

住宅ローンを組んで家を買うと、「住宅ローン減税」という非常に効果の高い節税方法を使えるようになります。

この住宅ローン減税を使うことで、「住宅ローンを組んでいるだけで税金が戻ってくる」という嬉しい状態が、なんと最長13年間も続きます。賃貸に住んでいたら家賃をいくら払っても税金は戻ってきませんから、これも持ち家ならではのメリットといえますね。

では、そもそもなぜそのようなお得な仕組みがあるかというと、国は皆さんに家を買ってほしいからです。国土交通省のデータをみると、民間住宅投資がGDPに占める割合は3%ほどで必ずしも大きな割合ではないのですが、住宅購入は建設・不動産業・鉄鋼などの幅広い業種に好影響を与えることから、家を買う人が増えれば景気回復につながります。ゆえに、減税で税金をキャッシュバックすることで住宅購入を促しているのです。

また近年は地球温暖化への対策が重視されているので、「環境に優しい家」、つまり二酸化炭素の排出量が少ない住宅の減税額を大きくすることで、省エネ化を進めようとする狙いもあります。

では、住宅ローン減税がいくらかといいますと、次の3つの計算を行って、そのうちもっとも小さい金額が減税額になります。

① 所得税・住民税の支払額

② 年末時点の住宅ローン残高 × 0.7%

③ 借入上限額 × 0.7%

住宅ローン減税の詳細は『金利が上がっても、住宅ローンは「変動」で借りなさい』で解説していますので、ここでは「元本の0.7%分の税金が戻ってくるんだな」と覚えていてください。

勘のよい方はもうすでにお気づきかと思いますが、0.7%は住宅ローン金利よりも大きな数字です。最近の変動金利は0.4%前後ですので、住宅ローン減税が適用される期間は住宅ローン金利を支払っているどころか、むしろ儲かっている状態なのです。住宅ローン減税がいかに強烈なインパクトがあるかおわかりいただけたでしょうか?

お金を借りる方法はさまざまなため、どこがベストな選択肢なのか迷ってしまうこともあるでしょう。

手早く資金が必要な場合は消費者金融が便利ですが、金利の低さを重視するなら銀行のカードローンがおすすめです。

また、お金を借りたいけど審査に通らなくて困っている、という方も多いのではないでしょうか。

しかし、実はあまり知られていないだけで、お金を借りる方法は数多く存在するため、状況や条件によっては審査を経ずともお金を借りることは可能です。

この記事では、お金を借りる様々な方法について以下のポイントを解説していきます。

この記事で分かること

|

なお本記事では、貸金業法・利息制限法に基づいた消費者金融、銀行法 ・信用金庫法に基づいた銀行、割賦販売法に基づいたクレジットカードのみを紹介しておりますので、お金を借りる先としての安心感・信頼性は十分です。

また、記事内で取り上げるカードローンについてはこちらの記事を基にして、おすすめ順に掲載しておりますので、ご自身に合った借入先を見つけるためにぜひお役立てください。

当サイトおすすめの大手消費者金融

お金を借りる方法として、一般的には大手消費者金融やクレジットカードのキャッシングなどを思い浮かべる人が多いのではないでしょうか。

ただ、あまり知られていないだけで、実際には「お金を借りる方法」は様々な種類が存在します。

お金を借りる方法の一覧は、以下のとおりです。

お金を借りる際には、ただ無作為に方法を選ぶのではなく、目的や状況を考慮することが重要です。

条件やお金の使途次第では、国の融資制度を利用できたり、極めて低金利で融資を受けられます。

一方で、お金を借りる方法の多さに、どれを選ぶべきか悩ましいのではないでしょうか。

各項目については記事内で詳しく解説していきますが、まずは大まかにでも自分に適した方法を把握するために、以下のフローチャートを参考にしてみてください。

お金を借りる際は、重視したい項目をあらかじめ1つ決めておき、その項目に対応した業者の中から借入先を決めるとよいでしょう。

お金を借りるとなれば、躊躇したり、不安を感じる人も多くいるのではないでしょうか。

しかし、お金を借りることを目的として貸金業サービスを利用する人は多く、日本貸金業協会によると、2023年度の利用者は約1,068万人と報告されています(※)。

日本の人口を考えると、約10人に1人はお金を借りているということであり、後述するように理由も多岐にわたります。

返済が困難になるほど借入を重ねるのは避けるべきですが、しっかりと計画を立てた上でお金を借りるのであれば、それは有意義な選択なるでしょう。

最近では、返済プランに関して無料で相談できる貸金業者もありますので、不安解消のためにそういったサービスを利用するのも一案です。

(※)日本貸金業協会「2023年度 資金需要者等の借入意識や借入行動等に関する調査」

どのような方法でお金を借りるべきか、自分ではなかなか決められないという方は、ほかの人がどのような方法でお金を借りているのか、参考にしてみてはいかがでしょうか。

ドットマネー編集部が150人を対象にアンケート調査を実施したところ、以下の通り借入先の種類と傾向が明らかになりました。

上のグラフからは、4割近くの人が大手消費者金融、またクレジットカードのキャッシングや銀行カードローン、一部の人が国や自治体、信用金庫などからお金を借りていることが分かります。

ただ、多くの人が消費者金融を選んでいるからといって、自分もそのとおりにお金借りると決めつけるのは早計です。

実はほかの方法を利用すれば、もっと低金利でお得にお金を借りることができた、もっと大きくお金を借りることができたなど、知っているか知らないかの差で後になって後悔するかもしれません。

お金を借りる前は、各金融機関の金利や融資条件、返済の柔軟性などを踏まえて、しっかり比較検討しましょう。

お金を借りる際は、本当にお金を借りても問題ないのだろうか…と不安に感じるのではないでしょうか。

やむを得ない事情ならまだしも、趣味や娯楽のためにお金を借りてしまうとなると、どこか後ろめたさを感じてしまうものです。

そのようなときは、ほかの人がどういった理由・目的でお金を借りているのか、参考にしてみるとよいでしょう。

同アンケート調査では、お金を借りた理由・目的について、以下の傾向が明らかになりました。

「家賃」や「食費」「光熱費」など、生活する上で欠かせない項目が上位に来るのは想像つきますが、それらを抑えて「趣味・娯楽」が最多回答であったことに関しては、驚かれる方も多いでしょう。

続いては、理由・目的ごとの主要借入先をまとめました。

既にお金を借りる理由が明確であるならば、上のグラフを参考にするとよいでしょう。

例えば「趣味や娯楽」を目的としてお金を借りるのであれば、利便性が高い消費者金融やクレジットカードのキャッシングがおすすめですが、「家賃」や「食費」のように生活に直結するような項目に関しては、国や自治体を頼ることもできます。

お金を借りる際には、どういった項目を重視すべきでしょうか。

アンケート調査結果は、借入時に重視した項目について、以下のとおりとなりました。

お金を借りるとなれば、その多くは緊急性が高い状況であるため、「借入スピード」を重視する人が多いことにも頷けるものがあります。

金融系メディア「マネ会」の調査によると、借入までに要する時間は、「当日(24時間以内)」が最多で32.0%、次点で「30分以上1時間以内」の19.0%、さらに「1週間以上」が17.0%と続き、約半数の割合で当日以内に借入できた旨がまとめられています。

ただ、「30分以上1時間以内」と「1週間以内」は割合的に見れば同程度ではあるものの時間差は大きいため、どういった理由でその差が生じるのか、気になる方も多いのではないでしょうか。

その理由として挙げられるのは、借入先ごとに異なる審査・融資スピードの違いによるものです。

借入先によって借入までに要する時間はどれくらい異なるのか、以下のグラフをご覧ください。

即日でお金を借りようと思ったら、大手消費者金融や、クレジットカードのキャッシングが有力な方法となるでしょう。

ただし、クレジットカードのキャッシングは、当然ながらクレジットカードを予め所有しておく必要がある点には注意が必要です。クレジットカードを新規に発行する際は、数日程度の時間を要することもあります。

一方、大手消費者金融では、AIによるスコアリングシステム を導入している業者も多いため、審査結果をすぐに知ることができます。

大手消費者金融の中でも、アイフルは最短18分で審査から融資まで完了します。

さらに、担保や連帯保証人が不要で、スマホさえあれば自宅から申し込める手軽さもメリットです。

テレビCMやSNSの広告でよく見るような消費者金融は賃金業法を遵守した金融業者なので、違法な利息や過度な取り立てもなく安心して借入できます。

お金を借りる際は、基本的に審査に通過しなければなりません。

審査の詳細については記事後半で紹介しておりますが、「安定的な収入」を持つかどうかは、必ずと言っていいほどチェックされる項目です。

そのため、ご自身の収入を顧みて、審査に通るかどうか不安に感じる方も多いのではないでしょうか。

以下は、上述したアンケートを元に作成した、借入先別の年収分布になります。ぜひ参考にしてみてください。

一概に、収入が少ないから審査に通らない、というわけではありません。

審査では、収入と借入希望額のバランスや雇用状況・属性、他社からの借り入れ額など、総合的に判断されることになるため、収入面のみで自己判断するのは避けるべきでしょう。

お金借りる方法としてもっともポピュラーなのは、大手消費者金融です。

その理由としては、大手消費者金融の持つ以下のメリットが挙げられます。

大手消費者金融のメリット

お金を借りるとなれば、大抵の場合は急を要するものではないでしょうか?

「すぐにお金借りる」を叶えてくれる業者は、利用者にとって頼もしい限りでしょう。

また、即日の融資に対応したサービスは様々ありますが、最短30分以内でのスピーディな借入を実現できるのは、消費者金融以外に在りません。

申し込みから融資を受けるまでの時間は、状況やタイミングによって異なりますが、可能性としては消費者金融の方が、より短時間でお金を借りられるということです。

また、「お金を借りる」という悩みに関しては少々デリケートな問題であるため、あまり人に知られたくないという人も多いのではないでしょうか。業者から電話や郵送物が自宅に届くことで、周囲の人にバレるリスクは否定できません。

しかし、多くの大手消費者金融では、在籍確認に際して電話連絡しない旨を明記しており、またWEB完結で申込を済ませることで、書類等の郵送物を避けることができます。

以下より、おすすめの大手消費者金融について紹介していきます。

| 審査時間 | 最短18分(※) |

|---|---|

| 融資までの時間 | 最短18分(※) |

| 金利(実質年率) | 3.0% - 18.0% |

| 借入限度額 | 最大800万円 |

| 無利息期間 | 30日間 |

| 担保・保証人 | 不要 |

| Web完結 | ◯ |

| カードレス | ◯ |

(※)申込状況によってはご希望に沿いかねます

アイフルは、手続きの簡便さと迅速な審査が特長です。

最短18分で審査が完了、即日融資を受けることができ、担保や保証人も必要ありません。それ以外に、アイフルの特長としては以下の点が挙げられます。

以下より、それぞれの特長について解説していきます。

アイフルではカードレス契約が可能で、カードレス契約をした場合はスマホATMを利用して借入や返済をおこなうことになります。

ローンカードを発行すると、何かのきっかけで家族や友人にローンカードを見られてしまうかもしれません。周囲に内緒でお金を借りたい方にとって、それは避けたいことでしょう。

アイフルではカードレス契約ができるので、周りの人にバレずに借入をしたい方でも安心して利用できます。

スマホATMでの取引はセブン銀行ATMおよびローソン銀行ATMでおこなえるので、利便性も申し分ありません。

お金を借りる際、審査に通るかどうか不安に感じる方も多いのではないでしょうか。

そんな方におすすめしたのが、アイフルの公式サイトに用意された「簡易1秒診断」です。

「年齢」「年収」「他社借入金額」これら3点を入力するだけで、融資可能かどうかおおよその検討が付くでしょう。

申込みフォームを一生懸命入力したにもかかわらず、返ってきたのが審査を通過できない旨の案内であれば、落胆の度合いの相当なものでしょう。

その点、たった3項目の入力で済む簡易審査は、結果が分かるまで時間は実にスピーディです。

ただし、「簡易1秒診断」の結果で融資可能と判断されたとしても、本審査で審査落ちとなる可能性がゼロではない点については、留意しておくべきでしょう。

アイフルでは、女性向けのカードローンである「SuLaLi」も取り扱っています。

SuLaLiでは、女性のための限定デザインのローンカードを発行していますし、女性オペレーターによる専用ダイヤルも設けています。

限定デザインのローンカードはパッと見ただけではローンカードとはわかりませんし、女性オペレーターが必ず対応してくれるダイヤルであれば、女性の方でも安心して電話をかけられるでしょう。

もちろん通常のアイフルと同じように、初回契約の方は30日間の無利息期間を利用できます。どこの消費者金融を利用しようかと悩んでいる女性の方には、アイフルがおすすめです。

そのほか、アイフルの特徴は以下の記事でも解説しておりますので、ぜひ参考にしてみてください。

| 審査時間 | 最短20分(※) |

|---|---|

| 融資までの時間 | 最短20分 (※) |

| 金利(実質年率) | 3.0% - 18.0% |

| 借入限度額 | 最大800万円 |

| 無利息期間 | 30日間 |

| 担保・保証人 | 不要 |

| Web完結 | ◯ |

| カードレス | ◯ |

アコムは、手続きの簡便さと迅速な審査が魅力です。お申込みと必要書類の提出が完了すれば、最短20分で審査・融資が完了します(※)。

(※)お申込時間や審査によりご希望に添えない場合がございます。

また、アコムの特長としては以下の点が挙げられます。

以下より、それぞれの特長について解説していきます。

アコムでは、カードレス契約が可能です。

お金を借りる方のなかには、借入をすることを周囲にバレたくないと思っている方もいると思います。

アコムのカードローンは、カードレスで契約することも可能です。 カードを発行しなくても、会員番号・WEBパスワードでマイページやアプリにログインすれば、お金を借りることができます。

そういった方にとって、カードローンを利用していることの動かぬ証拠となるローンカードは、できれば持ち歩きたくないでしょう。

その点アコムでは、申込み時に「カード不要」を選択すればローンカードが発行されず、マイページやアプリにログインして借入・返済をおこなう形になります。

アコムで契約するのが初めての場合、30日間の無利息サービスを利用することができます。

利息は返済時の負担になりますが、無利息期間をうまく活用すれば利息負担を抑えて返済することが可能です。

たとえば50万円を実質年率18.0%で借り入れた場合、30日後に発生する利息は以下のとおりです。

利息:50万円(借入金) × 0.18(金利) × 30(借入日数) ÷ 365(1年) ≒ 7,400円

無利息期間がなければ、上式の7,400円を元金に上乗せしての返済となり、返済期間が長引けばその分返済総額も大きくなるでしょう。

なお、アコムで設けられている無利息期間サービスは「契約日の翌日」からスタートします。

そのため、「すぐに借り入れる気はないけど、将来必要になった場合に備えて契約だけしておこう」と思って契約すると、借入をしない間に無利息期間が消滅してしまいます。

アコムの無利息期間サービスを最大限活用したい場合は、すぐに借り入れる予定があるときに契約しましょう。

電話での在籍確認が原則実施されないのも、アコムの大きな特長のひとつです。

アコムでは原則、電話による在籍確認を実施しません。もし実施が必要になる場合でも、お客さまの同意を得ずに実施することはありませんので、安心してご利用いただくことができます。

また在籍確認をする場合には、プライバシーには万全の配慮をしたうえで「アコム」という会社名を名乗ることはなく、必ず担当者の個人名を名乗ります。アコム公式

在籍確認はカードローンの審査で必ず必要な手続きのひとつですが、一般的には職場に電話をかける形で実施されます。

もちろん電話口で「アコムの…」や「カードローンの契約で…」といったことは話さないものの、職場に個人あての電話がかかってくることを避けたいと感じる方も多いでしょう。

アコムでは職場への電話ではなく、社員証や給与明細などの書類を提出する形で在籍確認をしてくれるので、職場への電話を避けてほしい方も安心です。

ただし、あくまでも「原則」であって、審査の都合上電話での在籍確認が必要と判断される場合もあるので、その点は注意しておきましょう。

そのほか、アコムの特徴については以下の記事でも解説しておりますので、ぜひ参考にしてみてください。

| 審査時間 | 最短3分 |

|---|---|

| 融資までの時間 | 最短3分 |

| 金利(実質年率) | 4.5% - 17.8% |

| 借入限度額 | 最大500万円 |

| 無利息期間 | 30日間 |

| 担保・保証人 | 不要 |

| Web完結 | ◯ |

| カードレス | ◯ |

プロミスは融資までのスピードが迅速で、Web・アプリ・電話・来店の4つから申し込み方法を選ぶことができ、最短3分で融資を受けられます。

それ以外に、プロミスの特長としては以下の点が挙げられます。

以下より、それぞれの特長について解説していきます。

プロミスでもほかの大手消費者金融と同じように、初回契約者限定で30日間の無利息期間が利用できます。

ただし、プロミスの無利息期間がほかの消費者金融の無利息期間と異なるのは、スタートするのが「初回借入日の翌日から」という点です。

そのため、契約だけしてすぐには借入をしないという場合でも、無利息期間が無駄に消費されることはありません。

「先を見据えて契約だけしておきたい、でもすぐにお金を借りるわけではない」という方にとって、プロミスは大手消費者金融のなかでもっともおすすめです。

プロミスではWEB完結の契約が可能で、WEB完結を利用すればローンカードや契約書・利用明細書といったものが、一切郵送されてきません。

家族と一緒に住んでいる方の場合、自宅にカードローン関連の書類等が郵送されてくるのは避けたい方もいるでしょう。そういった方は、WEB完結を利用するのがおすすめです。

ローンカードも発行されないので、借入はインターネット振込かスマホATM取引でおこなうことになります。

インターネット振込は、WEB上もしくはアプリの会員ページから手続きをすればすぐに実行されます。

スマホATM取引の場合はセブン銀行ATMとローソン銀行ATMが利用できるので、使い勝手に関してはとくに問題ないでしょう。

プロミスで設定されている上限金利は17.8%で、これはほかの大手消費者金融で設定されている18.0%という上限金利よりも低めです。

金利は利息に影響を与える要素のひとつで、金利が高いほど発生する利息も多くなります。わずか0.2%の差ではありますが、借り入れる金額が大きく返済期間が長くなる場合、この差が如実に影響します。

またお金を借りる際は、下限金利近くの金利が適用される可能性もありますが、100万円未満の借入の場合は上限金利付近の金利が適用されるケースが多いです。

数十万円での借入を検討している方で少しでも返済時の負担を減らしたいのであれば、プロミスの利用を検討すると良いでしょう。

また、そのほかプロミスの特徴は以下の記事でも解説しておりますので、ぜひ参考にしてみてください。

| 審査時間 | 申込み後最短15秒 |

|---|---|

| 融資までの時間 | Webで最短25分融資も可能 |

| 金利(実質年率) | 4.5% - 18.0% |

| 借入限度額 | 最大500万円 |

| 無利息期間 | 30日間/60日間/180日間 |

| 担保・保証人 | 不要 |

| Web完結 | ◯ |

| カードレス | ◯ |

レイクは、申込み後最短15秒と非常に早く審査結果がわかるため、お金を借りられるかどうかすぐに知りたい方には魅力的な消費者金融です。

また、レイクの特長としては以下の点が挙げられます。

以下より、それぞれの特長について解説していきます。

レイクでは、初回契約者の方は無利息期間を以下の3種類から選ぶことができます。

このなかでおすすめなのは、Web申込み限定の60日間無利息と、5万円まで180日間無利息の2つの無利息期間です。

Web申込み限定の60日間の無利息を利用すれば、約2ヵ月は利息負担なしで借入が可能です。

借り入れたお金を2ヵ月以内に返済できる場合、利息負担なしで元金だけ返済すればOKということになります。

少額での借入の場合は5万円まで180日間無利息の無利息期間がおすすめで、ちょっとした出費に対応するために繰り返しレイクで借入をしていても、毎回利息負担なしで返済可能です。

どの無利息期間を利用すべきかは借入金額や返済期間に応じて異なるので、ご自身の利用スタイルに沿ったものを選びましょう。

なお、レイクの無利息期間については以下の記事でも解説しておりますので、ぜひ参考にしてみてください。

レイクはさまざまな金融機関と提携しており、提携金融機関の口座があれば24時間365日いつでも、レイクからの振込による融資を受けることができます。

お金が必要になるタイミングは必ずしも日中とは限らず、深夜や早朝の場合もあるでしょう。

そういったときでもすぐに借入ができるレイクの利便性は、とても優れています。また、借入同様に返済も24時間可能です。

時間を問わずにいつでも返済できるので、「手元のお金に余裕ができたら返済する」という習慣が身に付けば、返済期間が長引き利息負担が重くなって苦しむ、といった経験もせずに済むでしょう。

レイクでは、「レイマル相談室」というチャットサービスを運用しています。

不安なことや気になることがあるときには、レイマル相談室に質問を投げかけることで、AIを用いたリアルタイムの回答を得られます。

レイクでは、オペレーターが対応してくれるフリーダイヤルも設けていますが、人と話すのが苦手という方もいれば、そもそもフリーダイヤルの受付時間外という場合もあるでしょう。

そんな場合でもレイマル相談室なら、電話をかける必要がなくすぐに利用できます。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 3.0% - 18.0% |

| 借入限度額 | 最大800万円 |

| 無利息期間 | × |

| 担保・保証人 | 不要 |

| Web完結 | ◯ |

| カードレス | ◯ |

SMBCモビットは三井住友銀行グループの消費者金融なので、安心してお金を借りることができますし、即日融資にも対応しています。

SMBCモビットの特長としては、以下の点が挙げられます。

以下より、それぞれの特長について解説していきます。

SMBCモビットでは、提携している各金融機関のATMを利用して借入・返済をおこなえますが、そのなかでも三井住友銀行のATMは手数料無料で利用できます。

一般的にATMを利用してカードローンの取引をする場合、取引額1万円以下では110円、1万円超では220円のATM手数料が発生します。

そのため、1万円超の取引を20回おこなえば、それだけで220円×20=4,400円もの手数料を支払わなければならないことになります。

利息負担だけでも重いので、そこにATM手数料負担が加わるのはできれば避けたいところです。

SMBCモビットなら、全国に数多く設置されている三井住友銀行のATMを利用することで、ATM手数料を負担することなく取引できます。

SMBCモビットならではの強みとして、返済ごとにTポイントが貯まる点が挙げられます。

返済額のうち、利息分200円ごとに1ポイントが貯まり、貯まったTポイントはそのまま返済に充てることができます。

SMBCモビットは、上述した他の大手消費者金融とは異なり、無利息期間が設けられていない点がネックに感じるかもしれませんが、Tポイントが貯まるという大きなメリットを踏まえれば、優劣が付けられるものではないでしょう。

ただし、延滞した返済分についてはTポイントが付与されないため、その点にはご注意ください。

SMBCモビットはカードレスキャッシングに対応しており、スマホATM取引で借入や返済をおこなうことができます。

ローンカードを持ち歩く必要があると、何らかの拍子で紛失してしまうかもしれません。また、周囲に内緒でお金借りるのであれば、ローンカードを見られることでカードローンの利用がバレてしまう可能性もあります。

スマホATM取引は、スマホさえあればATMで借入や返済ができるサービスなので、ローンカードを持ち歩く必要がありません。

利用できるATMもセブン銀行ATMとローソン銀行ATMなので、スマホATMをおこなえるATMが見つからずに困る、というようなこともないでしょう。

そのほか、SMBCモビットの詳細は以下の記事でも紹介しておりますので、ぜひ参考にしてみてください。

中小消費者金融は大手ほど幅広く事業をおこなっているわけではなく、知名度も大手消費者金融に比べれば劣ります。

しかし、即日融資に対応している、WEB完結申込が可能など、その利便性は大手に勝るとも劣りません。

また、中小消費者金融のなかには大手でも導入していないサービスをおこなっているところもあり、代表的なものとしては以下のようなサービスが挙げられます。

中小消費者金融は、大手消費者金融の審査に落ちた人の受け皿のような役割も担っています。

そのため審査の柔軟性は高く、大手で審査落ちになった人でも融資を受けられる可能性があります。

お金を借りる際、大手では審査がフォーマット化されており、とくに信用情報に問題がある場合は、現在の収入がどれだけ多くても審査に通ることはできません。

中小消費者金融では柔軟な審査をおこなってくれるので、現在の返済能力に問題がなければ、審査通過となることもありえます。

業者としての規模がそこまで大きくはないため、融資金額の上限が50万円程度の業者もありますが、少額での借入を希望しているのであれば問題ないでしょう。

ここでは、おすすめの中小消費者金融について紹介していきます。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 8.0%~20.0% |

| 借入限度額 | 500万円 |

| 無利息期間 | 35日間 |

| 担保・保証人 | 不要 |

| Web完結 | × |

| カードレス | × |

ライフティは、手軽に利用しやすい消費者金融です。審査も比較的緩やかで、最大500万円までのお金を借りることができます。さまざまな利用ニーズに備え、1,000円からの融資を受け付けているのも特徴の一つ。

全国のセブン銀行ATMでの借入もできるので、給料日前などで少しお金が足りないという場合や外出先でのピンチに便利です。

また、インターネットから24時間365日、いつでも申し込みができるので、忙しい方でも自分の都合に応じて申し込みができます。

かかる利息は利用した日数分のみですが、返済日を待たずに一括での返済も可能です。

一括で返済した場合は、元々かかる予定だった利息よりも減額できるので、ボーナスなど、経済的な余裕が出た場合に至便です。

| 審査時間 | 最短30分 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 7.3%~20.0% |

| 借入限度額 | 200万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | × |

| カードレス | 〇 |

フクホーは、少額の融資を得意としています。5万円~200万円までの融資が可能で、お金を借りる際に担保や保証人は必要ありません。

返済金額に関しては、利息以上であれば、返済金額は利用者が自由に決めることができます。事前に連絡しなくても、決めた金額以上の返済や一括での返済も可能なので、時間がなくても振込むだけで返済が完了します。

また、ホームページにログインすればいつでも残高を確認できるので、返済の計画が立てやすいのではないでしょうか。

インターネットで申し込む場合、契約書類の受け取りを郵送か、セブンイレブンのマルチコピー機の2つから選べます。

最終審査の際には、勤務先への在籍確認はがありますが、プライバシーに十分配慮しておこなわれるため、お金を借りることがバレることは極めて少ないといえるでしょう。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 14.959%~19.945% |

| 借入限度額 | 50万円 |

| 無利息期間 | 30日間 |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| カードレス | ○ |

フタバは、対面での相談がしやすく、地域密着型のサービスが特徴です。1万円からの少額融資が可能なので、旅行や結婚式のご祝儀などの急な出費に便利です。

平日16時までの審査完了で、即日での融資が可能。インターネットから24時間365日いつでも申し込みができるので、わざわざ来店することなくスムーズにお金を借りることができます。

初回利用の場合は30日間無利息で借入できるので、初めて利用する方で今すぐ現金が欲しい場合や、すぐに返済できる少額の借入を希望する場合におすすめです。

ホームページで返済シュミレーションができるので、高額の融資や、少しずつの返済を希望する方は確認してみてください。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 8.0%~20.0% |

| 借入限度額 | 50万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | 〇 |

| カードレス | × |

創業1983年のアルコシステムは、少額融資を得意としており、最大50万円までのお金を借りることができます。

融資を受けるのに担保や保証人は原則必要ありません。申し込み後、最短で当日の振込が可能で、その日のうちに指定した口座に送金されます。

返済は、一括返済・元利均等返済・元金均等返済・リボルビング返済の4つから自己都合にあった方法を選べます。

以前まで契約書は郵送交付のみでしたが、WEB完結システムを導入したため、パソコンやタブレット、スマートフォンから申し込み〜契約手続きまでいつでもスムーズに完結できるようになりました。

現在、最高現金1万円がもらえる友達紹介キャンペーンを行っているので、ぜひチェックしてください。

| 審査時間 | 最短45分 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 15.00%~19.94% |

| 借入限度額 | 200万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | 〇 |

| カードレス | × |

アローは、迅速な審査と融資が特徴で、審査時間は最短で45分、融資は最短で即日の対応が可能です。最大200万円までの融資が可能で、お金を借りる際に担保や保証人は原則必要ありません。

スマートフォンのアプリから必要書類を送信し、申し込めるので、家族にバレたくない方や忙しい方におすすめ。

マイページから返済状況の確認もでき、事前に連絡すれば一括返済も可能なので、返済計画を立てやすいでしょう。

返済日は毎月5日・10日・15日・20日・25日・月末から選ぶことができるので、給料日に合わせた設定が可能です。

他社への返済を一つにまとめることもでき、返済の漏れを防げるのも、大きな魅力といえるでしょう。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 17.9507%~19.9436% |

| 借入限度額 | 50万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | × |

| カードレス | 〇 |

エイワは全国各地に店舗があり、地域に密着したサービスが特徴です。最大50万円までの少額融資も特徴で、お金を借りる際に担保や保証人は原則必要ありません。

また、主婦や学生でも審査の上、融資を受けることができます。女性専用の契約プラン「レディースローン」もあり、パートやアルバイトで働いている方でも融資を検討してもらえるのは、エイワの持つ大きな魅力といえるでしょう。

もちろん、その場合は、家族にバレないよう配慮することも可能です。ただ、申し込みはインターネットから可能ですが、融資は対面限定となります。

利用者に寄り添い、しっかりと話を聞いてくれるので、何か事情があってお金を工面しなくてはいけない場合や、不安なことがある方は相談してみてはいかがでしょうか。

| 審査時間 | 最短30分 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 12.6%~20.0% |

| 借入限度額 | 300万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | × |

| カードレス | ○ |

キャッシングMOFFは、急な出費に対応する迅速な審査と融資が特徴。1万円~300万円までのお金を即日で借りられます。

お金を借りる際、担保や保証人は原則必要ありません。他社からの借入を一つにまとめられる「おまとめローン」は、年収3分の1以上でも申し込みが可能。

また、最長10年のゆとりある返済期間を設けており、少しでも毎月の負担を軽減したい場合に便利です。

くわえて、インターネット・携帯電話・電話・店頭窓口・郵送・FAXの6つの方法から、自分の都合に合わせて申込みができます。

来店して申込みをする場合は、契約に関する書類をその場で受け取れますので、職場や家族に知られずに借入することが可能です。

| 審査時間 | 最短30分 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 12.6%~20.0% |

| 借入限度額 | 300万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | × |

| カードレス | 〇 |

ベルーナノーティスは、高齢の方や女性など、さまざまな方向けのプランを用意しているのが特徴。

1万円の少額融資から、最大100万円までの融資が可能で、お金を借りる際に担保や保証人は原則必要ありません。

月々の返済金額は2,000円〜となっており、少しでも毎月の負担を軽減したい方とって嬉しいポイント。

80歳までの借入が可能なので、他社で申込んだ際に年齢制限で断られた方にもおすすめです。

また、ATMでの借入は手数料が何度でも無料です。さらに、初回の借入れと完済後の再借入れが何度でも無利息で利用できます。

即日の審査・借入ができるので、少額を何回か借りたいという方にも便利です。

信販会社はクレジットカードや各種ローンなどを取り扱っている会社ですが、銀行や消費者金融などと同じようにカードローンを取り扱っているところもあります。

審査完了~融資にかかるスピードは銀行と消費者金融の間くらいのイメージで、最短で即日または翌日に融資を受けることが可能です。

また、信販会社のカードローンでは独自のサービスを提供していることが多く、その点が銀行や消費者金融との差別化といえるでしょう。

代表的な信販会社のカードローンにおける融資スピードおよび独自サービスの内容を、以下に表でまとめました。

| カードローン (信販会社) |

融資スピード | 独自サービスの内容 |

|---|---|---|

| ORIX MONEY (オリックス・クレジット) |

最短即日 | オリックスグループが展開するレンタカーサービスやホテルを優待価格で利用可能 |

| ローンカード CREST (オリコ) |

最短5日 | カード発行と同時の借入が可能 |

| JCB CARD LOAN FAITH (JCB) |

最短即日 | 借入金額5万円以内で返済を1回払いでおこなえば適用金利5.0% |

金利優遇や手数料無料といったうれしいサービスを提供しているところが多いので、独自サービスの内容にも注目することで、より納得のいくカードローン選びができるでしょう。

ここでは、おすすめの信販会社について紹介していきます。

| 審査時間 | 最短60分 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 1.5%~17.8% |

| 借入限度額 | 800万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | 〇 |

| カードレス | 〇 |

オリックスクレジットは、オリックスグループのクレジットカード会社で、カードローンサービスも提供しています。

最大800万円までの融資が可能で、お金を借りる際に担保や保証人は必要ありません。

申込みはアプリ型とカード型から選べ、アプリ型の場合は、利用に至るまでWEBで完結できます。自宅への郵送物も一切ないので、忙しい方や家族にバレたくない場合におすすめです。

また、会員になることでいくつかの特典が受けられます。

オリックスレンタカーを優待価格で利用できたり、個人向けカーリース新規成約でAmazonギフト券2,000円分のプレゼントを受けられたりと、大手ならではの待遇を体験できるでしょう。

| 審査時間 | 最短60分 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 年1.70〜17.80% |

| 借入限度額 | 800万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | 〇 |

| カードレス | × |

オリックス・クレジットのVIPローンカードは、上で紹介したORIX MONEYと同様、オリックス・クレジット株式会社から提供されるローンサービスです。

ほかのカードローンと同様、申込みから契約までWeb完結が可能で、審査は最短60分で完了します。

カードレスに対応しているため、VIPローンカードなら契約完了後、すぐにアプリや会員専用サイトから即時振込サービスの利用が可能です。

また、オリックス・クレジットのVIPローンカードには、オリックスグループが展開するホテルやレンタカー、レストランが優待価格で利用できる会員限定の優待特典も付帯しているので、契約の際は活用してみてください。

| 審査時間 | 最短60分 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 12.6%~20.0% |

| 借入限度額 | 500万円 |

| 無利息期間 | なし |

| 担保・保証人 | 不要 |

| Web完結 | × |

| カードレス | 〇 |

オリコCRESTは、オリエントコーポレーション(オリコ)のカードローンサービスです。最大500万円までの融資が可能で、お金を借りる際に担保や保証人は必要ありません。

パソコン・携帯・電話でいつでも借入ができるのも、嬉しいポイントの1つです。

返済方法は、利用残高に応じて毎月のご返済金額が最小限に設定される「残高スライド返済コース」と、ご利用可能枠に応じて毎月の返済金額を設定できる「定額返済コース」の2種類から選ぶことができます。

現在、期間内に入会すれば最大2か月の利息が0円(無利息)になるキャンペーンを実施中です。ぜひ確認してみてください。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 最短即日 |

| 金利(実質年率) | 4.40~12.50% |

| 借入限度額 | 500万円 |

| 無利息期間 | 最大2.5ヶ月 |

| 担保・保証人 | 不要 |

| Web完結 | 〇 |

| カードレス | 〇 |

JCB CARD LOAN FAITHは、JCBのカードローンで、金利が比較的低いのが特徴。最大500万円までの融資が可能で、担保や保証人は不要です。

最短5分で申込みを完了でき、審査後は最短数十秒で借入することができます。

また、コンビニのATMなら月3回まで借入・返済にかかる手数料が無料なので、外出先での急な出費にも便利です。さらに、キャッシング1回の借入なら、5万円まで金利5.0%で利用できます。

現在、期間中に入会・利用で最大2.5ヵ月分のキャッシングリボ払いの利息分をキャッシュバックするキャンペーンを実施中です。ぜひ確認してみてください。

キャッシュレス推進政策が発表されて以降、キャッシュレス決済は近年ますます普及が進んでいる便利な支払方法ですが、中にはお金を借りる機能が備わっているものもあります。

お金を借りることができるキャッシュレス決済サービスは貸金業登録をしているため、即日融資が可能なものも多いです。

お金借りる機能が備わっているキャッシュレス決済サービスは、次のとおりです。

| キャッシュレス決済サービス | チャージ先 | 金利(年率) | 限度額 |

|---|---|---|---|

| PayPay | PayPay残高 | 1.59~18.0% | 50万円 |

| LINEポケットマネー | LINE Pay残高 | 3.0~18.0% | 300万円 |

| メルペイスマートマネー | メルペイ残高 | 3.0~15.0% | 20万円 |

| au PAYスマートローン | au PAY残高 | 2.9〜18.0% | 100万円 |

借り入れたお金はそのままチャージして使えるので、利便性も非常に優れています。

すでに普段の生活でキャッシュレス決済を利用している方は多いと思いますが、そのキャッシュレス決済でお金を借りられればこれほど便利なことはありません。

まだキャッシュレス決済を利用したことがなく、今後利用したいと考えている方は、お金を借りる機能が搭載されているキャッシュレス決済を選ぶことで、緊急でお金が必要になったときにも対応しやすくなるでしょう。

ここでは、おすすめのキャッシュレス決済について紹介していきます。

| 融資までの時間 | 即時 |

|---|---|

| 金利(実質年率) | 15.0% |

| 借入限度額 | 最大50万円 |

| 担保・保証人 | 不要 |

スマートフォンを利用したキャッシュレス決済サービスの代表格、 PayPayを利用している方も多いのではないでしょうか。

あまり知られていないかもしれませんが、2020年5月28日よりアプリに追加された機能で、PayPayでは、従来のキャッシュレス決済機能にくわえて、少額ローン機能が利用できるようになりました。

PayPayのバーチャルカードを利用して、最大50万円までの融資が可能です。PayPayと日頃から連携させている口座内で借入金を受け取れるため、スムーズなキャッシングを実現できます。

PayPayで既に本人確認が済んでいる方は、審査の一部が省略されるため、 PayPayを頻繁に利用される方は、お金を借りる方法としてPayPayを検討してみてはいかがでしょうか。

| 融資までの時間 | 即時 |

|---|---|

| 金利(実質年率) | 15.0% |

| 借入限度額 | 最大300万円 |

| 担保・保証人 | 不要 |

LINEポケットマネーは、LINEアプリを利用したキャッシュレス決済サービスであり、LINEユーザーであれば、最大30万円までの融資が可能です。

特長としては、申し込みをしてから簡易審査が最短10分で完了するという点が挙げられます。即日で融資を受けたい方にとっては、魅力的なサービスといえるでしょう。

また、返済に関しては100円~の少額から可能。毎月の返済額が少額で済めば、多くの人にとって、無理のない計画を立てられるのではないでしょうか。。

くわえて、約定返済の3日前には専用LINEアカウントより返済金額の案内通知が届くサービスや、初回利用者につき、最大30日間の無利息キャッシュバックが実施されています。

| 金利(実質年率) | 3.0% - 15.0% |

|---|---|

| 借入限度額 | 最大20万円 |

| 担保・保証人 | 不要 |

メルペイスマートマネーは、メルカリアプリを利用したキャッシュレス決済サービスです。メルカリユーザーであれば、最大20万円までの融資が可能です。

金利はメルカリでの販売実績などを元に計算されるので、利用者によって異なります。

販売実績が信用理由になるので、メルカリでたくさんの商品を販売している方に特におすすめです。

マイページから借入額や支払状況を確認でき、月々の返済額の変更もできるので、後々返済が苦しく感じた場合は次回からの返済額を見直すことができます。

シュミレーション結果も確認でき、初心者でも返済計画が立てやすいでしょう。

| 融資までの時間 | 最短即日 |

|---|---|

| 金利(実質年率) | 2.9% - 18.0% |

| 借入限度額 | 最大100万円 |

| 担保・保証人 | 不要 |

au Payスマートローンは、KDDIのauブランドを利用したキャッシュレス決済サービスです。

auユーザーであれば、最大100万円までの融資が可能です。担保や保証人は必要ありません。

最大の特徴は、au Payに直接チャージできること。口座に振り込まれたり、自分でチャージしたりせず、申し込みをすれば自動でチャージされるので、今すぐキャッシュレス(au Pay)で支払いたいという場合におすすめです。

また、au Payの利用でPontaポイントが溜まるのも、嬉しいポイントの1つといえるでしょう。

さらに、新規で契約した翌月までに合計5万円以上の借入をすれば、借入額に応じたPontaポイントがプレゼントされます。詳細については公式サイトから確認できますので、興味のある方はぜひチェックしてみて下さい。

キャッシング枠付きのクレジットカードをお持ちであれば、クレジットカードキャッシングでお金を借りることもできます。

クレジットカードでキャッシングをする場合は、コンビニATMにクレジットカードを挿入して、画面の指示に従いながら手続きをするだけでOKです。

すでに持っているクレジットカードの機能を利用してお金を借りるため、あらたに申込みをしたり審査を受けたりする必要はありません。

ただし、キャッシング枠の限度額はショッピングに利用するショッピング枠と合算で計算されるので、ショッピング枠の利用状況によってはお金を借りられない、もしくは少ししか借りられないこともありえます。

| ショッピング枠の利用額 | 借入できる金額 |

|---|---|

| 50万円 | 借入不可 |

| 30万円 | 20万円 |

| 10万円 | 40万円 |

たとえばショッピング枠とキャッシング枠の限度額が合わせて50万円のクレジットカードの場合、その月にまったくショッピング枠を利用していなければ、まるまる50万円借り入れることができます。

しかし、ショッピング枠で30万円使っていたとすると、キャッシング枠で借りられる金額は50万円-30万円=20万円だけです。

クレジットカードのキャッシング機能は、消費者金融や銀行カードローンと同じく貸金業に該当し、総量規制が適用されるためです。

Q2-13. 貸金業者から年収の3分の1を超える借入れがありますが、クレジットカードのキャッシングを使うことはできますか?また、クレジットカードで買い物をすることはできますか?

A2-13. クレジットカードを使用した借入れ(キャッシング)については、総量規制の対象となりますので、年収の3分の1を超える借入れがある場合、新たな借入れはできません。

金融庁 貸金業法Q&A「クレジットカードのキャッシング」

なお、クレジットカードキャッシングで適用される金利は、消費者金融と同水準程度でそれなりに高いです。

代表的なクレジットカードでキャッシングをおこなった場合に適用される金利を、以下に表でまとめました。

| クレジットカード | キャッシング時の適用金利 |

|---|---|

| dカード | 18.0% |

| エポスカード | 18.0% |

| セディナカード | 18.0% |

返済期間が長引くと利息負担が重くのしかかるので、計画的に返済することを心がけましょう。

ここでは、おすすめのクレジットカードキャッシングについて紹介していきます。

dカードは、NTTドコモのクレジットカードで、特にショッピングやエンターテインメントに関連する出費に適しています。

リニューアルによりドコモ契約者以外にも、 ポイント高還元(1%)や、店やネットショップでポイント2重取りができるなど、 さまざまなメリットが享受できるようになりました。

貯めたdポイントは、ドコモ商品の購入や、月々の携帯料金の支払い、dポイント加盟店でのお買い物など、幅広い用途に利用することができます。

出典元:クレジットカードは入会金・年会費永年無料のエポスカード

エポスカードは、マルイグループのクレジットカードで、ショッピングや旅行に便利です。

海外旅行保険が自動付帯しているにもかかわらず、年会費は無料。

くわえて、「マルイ」や「マルイウェブチャンネル」においての割引や、カラオケや居酒屋など、全国の提携店での優待など、数多くのメリットを有しています。

一方で、家族カードがない、基本還元率が0.5%でそこまで高くないなど、若干ながらデメリットに思える点もありますので、利用目的に合わせてカードを使い分けると良いでしょう。

セディナカードは、ショッピングやレジャーに関連する出費に適しています。

ショッピングに関しては、ダイエーやセブンイレブンでお得にポイントを貯めることができ、なおかつ年会費は無料。

また、カードに付帯する優待を活用することで、国内・海外旅行や宿泊施設、そのほか提携施設を特別価格で利用することができます。

会員専用WEBサービス「セディナビ」も用意されているので、興味のある方はぜひチェックしてみて下さい。

オリコカード THE POINTは、ポイント還元が魅力的なクレジットカードです。ショッピングを中心に、ポイントを貯めながらキャッシングも利用できます。

クレジットカードキャッシングは、クレジットカードを頻繁に利用する人や、急な出費に対応する必要がある人に特に向いています。

ただし、金利が高くなる場合もあるため、計画的な利用が大切です。

銀行カードローンは、お金を借りたいときの代表的な選択肢のひとつです。

全ての銀行は銀行法に基づいた上で運営されるため、安心感を重視される方にとっては、ぴったりの借入先といえるでしょう。

銀行で取り扱われているカードローンの金利は、消費者金融のカードローンの金利よりも低めなので、返済負担を抑えながら借入できます。

金融機関で取り扱われているローンの金利の目安を、以下に表でまとめました。

| 金融機関およびローンの種類 | 金利の目安 |

|---|---|

| 銀行カードローン | 2.0%~15.0% |

| 消費者金融カードローン | 3.0%~18.0% |

| 銀行目的別ローン | 1.5%~12.0% |

| 信用金庫カードローン | 3.5%~12.0% |

| ろうきんカードローン | 3.0%~9.0% |

| 銀行の当座貸越サービス | 担保となる定期預金の約定利率+0.5% |

資金使途が決められている目的別ローンのほうが金利は低くなる傾向にあるため、お金の使い道が明確に決まっている場合は目的別ローンを利用するのがおすすめです。

ただ、さまざまなことにお金を使いたい、お金借りるのは必要な時でいいという場合は、カードローンを利用すると良いでしょう。

銀行カードローンと消費者金融カードローンは、商品の概要では大きくは変わりませんが、即日融資の可否という点において大きな違いがあります。

なぜなら、金融庁から融資審査の厳格化を求められており、消費者金融のように即日で融資を実現るのが難しい状況にあるからです。

金融庁は、銀行カードローンの業務運営の詳細な実態把握を進めるとともに、融資審査の厳格化等、業務運営の適正化をスピード感を持って推進するため、2017年9月以降、残高の多い先を中心とする12行を対象に検査を実施。金融庁「銀行カードローンの実態調査結果」

そのため、すぐにお金を借りたいときには消費者金融カードローン、低金利で借り入れて返済負担を抑えたい場合は銀行カードローンと、使い分けるのがおすすめです。

以下より、おすすめの銀行カードローンについて紹介していきます。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 翌日以降 |

| 金利(実質年率) | 1.8% - 14.6% |

| 借入限度額 | 最大500万円 |

| 担保・保証人 | 不要 |

三菱UFJ銀行 バンクイックは三菱UFJ銀行のカードローンですが、三菱UFJ銀行に口座を開設していなくても利用できます。

申込みから借入までWEB上で完結させられるので、利便性も申し分ありません。

金利上限も14.6%と、消費者金融などと比べると比較的低めに設定されているので、返済負担を抑えながらの借入が可能です。

審査結果は最短で当日中にわかりますし、融資も早ければ申込み翌日に受けられるので、すぐにお金を必要としている方にもおすすめです。

借入や返済は三菱UFJ銀行のATMのほか、セブン銀行ATM・ローソン銀行ATM・イーネットATMでおこなえますが、いずれのATMを利用する場合でもATM利用手数料は不要です。

ATMを使うたびに発生する手数料を気にする必要がないのも、バンクイックの大きなメリットのひとつといえるでしょう。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 翌日以降 |

| 金利(実質年率) | 1.5% - 14.5% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

三井住友銀行のカードローンは、24時間いつでもWEBから申し込み〜借入まで完結できるのがポイント。三井住友銀行を利用していなくても利用でき、担保や保証人は必要ありません。

また、金利が比較的低く、最大800万円までの融資が可能で、毎月の返済額が2,000円〜ほどと、月々の負担をできるだけ軽減したい方にとって魅力的なポイントです。

ATM・SMBCダイレクト・口座振替の3つの返済方法と、5日・15日・25日・月末の4日から返済日を決められるので、自分の都合に合わせた返済日の設定ができるでしょう。

借入・返済に関しては、全国の三井住友銀行や、提携コンビニATMから可能です。余裕があるときは臨時返済もできるので、ボーナスの予定がある方にもおすすめです。

| 審査時間 | 最短翌営業日 |

|---|---|

| 融資までの時間 | 1週間~2週間 |

| 金利(実質年率) | 2.0% - 14.0% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

みずほ銀行のカードローンは、金利の低さが大きな特徴。PC・スマホで24時間いつでも申し込みができ、最大800万円までの融資が可能です。

融資を受けるための担保や保証人は必要ありません。ATMやみずほダイレクトのほか、口座引き落としでの返済も設定できるので、漏れることなく返済をおこなえるでしょう。

提携している金融機関や、セブン銀行やローソン銀行などのコンビニATMで借入ができるので、給料日前にお金が足りなくなってしまった場合や、外出先で急遽現金が必要になった場合に便利です。

| 審査時間 | 1週間以内 |

|---|---|

| 融資までの時間 | 1週間~3週間程度 |

| 金利(実質年率) | 1.99% - 13.5% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

りそなカードローンは、比較的金利が低く、最大800万円までの融資が可能です。口座がなくてもWEBで申込みができるので、来店は不要です。

また、申込みに必要な書類は運転免許証だけで、即日の借入ができる手軽さが何よりの特徴。

利用残高に応じた「りそなクラブポイント」が貯まり、楽天ポイントやWAONポイントなど、さまざまなポイントに変換できます。

くわえて、借入額や返済状況はアプリで確認できるので、返済計画が立てやすいのも大きなメリット。

今現在の状況で借入できるか不安な方は、公式サイトで簡単に診断できるので、ぜひ試してみてください。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 最短翌日 |

| 金利(実質年率) | 1.9% - 14.5% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

楽天銀行のスーパーローンは、申込書の記入一切不要でスマホから簡単に申込みが完結する手軽さが魅力。新規入会で楽天ポイントが1,000ptもらえ、現在期間限定のキャンペーンでは金利が半額になっています。

最大800万円までの融資が可能で、お金借りるにあたり担保や保証人は必要ありません。

セブン銀行、ローソン銀行などのコンビニATMだけでなく、北都銀行や栃木銀行などの地方銀行での借入・返済も可能で、手数料は無料です。

また、楽天会員ランクに応じて審査を優遇される可能性もあるので、楽天をよく利用する方に最適の銀行カードローンです。

| 審査時間 | 最短翌日 |

|---|---|

| 融資までの時間 | 数日程度 |

| 金利(実質年率) | 1.59% - 18.0% |

| 借入限度額 | 最大1000万円 |

| 担保・保証人 | 不要 |

PayPay銀行のカードローンは、最大100万円までの融資が可能。融資を受けるための担保や保証人の必要がなく、24時間いつでもアプリやATMから最短3分で申込みができます。

返済金額は1,000円~であるため、負担が少ないと感じる人も多いのではないでしょうか。

また、毎月1〜28日、月末の中から返済日を決められる上、返済日前日にはメールでお知らせする機能があります。くわえて、返済は口座から自動で引き落とされるので、返済漏れの心配がありません。

嬉しいポイントの1つとして無利息期間が用意されており、初めて借入する場合のみ、30日間無利息で利用できます。

もともとの金利も1.59%〜と低いので、毎月の負担をできるだけ軽減したい方にもおすすめです。

| 審査時間 | 数日程度 |

|---|---|

| 融資までの時間 | 数日程度 |

| 金利(実質年率) | 1.7% - 14.8% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

オリックス銀行のカードローンは、1.7%〜と金利が低く、最大800万円までの融資が可能です。

申込みから利用まですべてWEBで完結し、お金借りるにあたり担保や保証人は必要ありません。

返済額は月々3,000円から。コールセンターのサポートが充実しており、不明点については丁寧に教えてもらえるでしょう。

また、ガン保障特約付きプラン「Bright」を選択しておくと、ガンと診断された場合の借入残高が0円になる保障を受けられます。

保険料は0円、金利の上乗せもないので、今気にならなくても選択しておくのが無難です。

| 審査時間 | 最短60分 |

|---|---|

| 融資までの時間 | - |

| 金利(実質年率) | 1.48% - 17.5% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

auじぶん銀行のカードローンは、返済日を自由に決められるのが特徴。返済日の翌日から数えて35日目が期限となる「35日ごと返済」か、希望する日にちを毎月の返済日として設定できる「期日指定返済」の2つから選べます。

最大800万円までの融資が可能で、担保や保証人は必要ありません。

スマホからの4STEPで、申し込みが完結する手軽さも特徴の一つといえるでしょう。来店は一切不要であるため、忙しい方でも簡単に借入が可能となっています。

1,000円単位での借入・返済ができ、手数料は無料なので、いざという時にも便利です。

| 審査時間 | 最短翌日~3営業日程度 |

|---|---|

| 融資までの時間 | 最短翌日 |

| 金利(実質年率) | 12.0% - 18.0% |

| 借入限度額 | 最大300万円 |

| 担保・保証人 | 不要 |

セブン銀行のカードローンは、最大300万円までの融資が可能です。ATMでの借入・返済による手数料は無料で、融資を受けるのに担保や保証人は必要ありません。

セブン銀行ATMは全国に約26,000台設置してあり、曜日・時間帯に関係なく、外出先やいざという時に、借入・返済が可能です。

また、申込みはWEBですべて完結、印鑑・書類の郵送は不要で、本人確認書類の提出はお手持ちのスマートフォンから済ませられます。

審査結果は電話ではなくメールで届くので、家族にバレたくない場合にもおすすめです。

| 審査時間 | 翌営業日以降 |

|---|---|

| 融資までの時間 | 5~7日程度 |

| 金利(実質年率) | 2.5% - 13.8% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

ソニー銀行のカードローンは、24時間365日いつでもPC・スマホで申し込みができる手軽さが特徴。2.5%~と金利が低く、最大800万円までの融資が可能です。

融資を受けるための担保や保証人は必要なく、月々2,000円~の返済も可能となっているため、できるだけ毎月の負担額を抑えたい方におすすめ。

余裕がある時は追加での返済もできるので、ボーナスが入る予定の方にも最適です。

現在、ソニー銀行のカードローンを初めてご契約した方に、もれなく1,500円をプレゼントするキャンペーンを実施中です。

契約だけでもキャンペーンの報酬は受け取れますので、興味ある方はぜひ公式サイトをチェックしてみて下さい。

| 審査時間 | 数日程度 |

|---|---|

| 融資までの時間 | 1週間〜10日程度 |

| 金利(実質年率) | 1.89% - 14.79% |

| 借入限度額 | 最大1200万円 |

| 担保・保証人 | 不要 |

住信SBIネット銀行のカードローンは、最短60分で審査完了する迅速さも特徴で、審査から借入までスピーディにおこなえます。

最大1200万円までの融資が可能で、融資を受けるのに担保や保証人は不要です。 毎月の返済は2,000円から可能。

また、借入・返済時のATM手数料はいつでも0円です。イオン銀行、セブン銀行、ローソン銀行などさまざまな銀行と提携しているので、通勤途中でも簡単に利用できます。

カードローン新規契約・借入の方限定で、最大36,500円の現金をプレゼント中。新規契約だけでも1,500円もらえるので、ぜひ確認してみてください。

| 審査時間 | 2~3日程度 |

|---|---|

| 融資までの時間 | 3営業日前後 |

| 金利(実質年率) | 3.8% - 13.8% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

イオン銀行のカードローンは、郵送・口座不要で申し込めるのが特徴。申し込み〜契約までWEBのみで完結し、ATM手数料は24時間365日いつでも無料です。

最大800万円までの融資が可能で、融資を受けるための担保や保証人は不要です。返済はATMだけでなく、イオン銀行や他金融機関での口座引き落としも可能なので、返済が漏れる心配がありません。

また、毎月の返済額は1,000円~で、月々の負担額を少しでも軽減したい方におすすめです。

イオン銀行普通預金口座をお持ちの場合は、新規申込時の1回のみ、審査完了からカードを受け取る前に銀行口座への振込による借入が利用できます。

| 審査時間 | 数日程度 |

|---|---|

| 融資までの時間 | 1週間〜10日程度 |

| 金利(実質年率) | 3.9% - 14.9% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

スルガ銀行のカードローンは、比較的金利が低く、最大800万円までの融資が可能です。

毎月の返済額は3,000円~と負担も少なくセブン銀行やゆうちょ銀行、イオン銀行など、提携している銀行が幅広いので、全国各地での返済が可能です。

また、ガンや病気、事故にあった時に返済が免除される保険「消費者信用団体生命」に無料で加入することができます。

70歳まで新規の申込みを受け付けているので、ご年配の方にとっても頼れる存在といえるでしょう。

日頃からお住まいの地域エリアでの銀行を利用されている方は、地方銀行カードローンを検討されてみてはいかがでしょうか。

地方銀行カードローンの貸し付け対象は、基本的に、店舗の営業エリアにお住まいの方のみに限定されているものの、その一方で地域に密着したサービス・安心感などの特徴があります。

ここでは、とくにおすすめの地方銀行カードローンについて紹介していきます。

| 審査時間 | 最短翌日 |

|---|---|

| 融資までの時間 | 審査後契約と同時可 |

| 金利(実質年率) | 1.9% - 14.95% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

北海道銀行カードローンは「道銀ラピッドカード」という商品名で、カードローンとしては珍しく、74歳までの人が契約できるという特徴があります。

また、最短で当日中の融資が可能であるため、急いでお金を借りたい人にもおすすめです。24時間365日コールセンターに電話をかけられるため、分からない点や不安な点は、すぐさま解消できるでしょう。

月々の返済額は2,000円からであるため、毎月の出費の負担を抑えやすいです。他にも、スマートフォンがあれば契約までを完結できるため、手軽に申し込みできるでしょう。

1万円からでも借入ができ、最大で800万円まで利用できます。

3つの項目を入力することで借入可能か判断できる「3秒診断」もあるため、是非活用してみてください。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 審査後契約と同時可 |

| 金利(実質年率) | 1.4% - 14.8% |

| 借入限度額 | 最大800万円 |

| 担保・保証人 | 不要 |

千葉銀行のカードローンは比較的金利が低く、最大800万円までの融資が可能です。専業主婦や学生も申し込みが可能で、融資を受けるのに担保や保証人は必要ありません。

千葉銀行の普通預金口座をお持ちなら申し込みは来店不要で、WEB申請のみお金を借りることができます。

ほかにも、月々の返済は2,00~で済む、全国の提携金融機関やコンビニでいつでも借入・返済が可能、といったメリットがあります。

また、融資を受けられるか不安な方は、公式ホームページより簡易10秒審査が受けられますので、そちらを確認されてみてはいかがでしょうか。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 審査後契約と同時可 |

| 金利(実質年率) | 1.5% - 14.6% |

| 借入限度額 | 最大1000万円 |

| 担保・保証人 | 不要 |

横浜銀行のカードローンは、契約と同時での融資が可能です。横浜銀行の口座がなくても24時間いつでもWEBでの申し込みができ、審査結果は最短で翌日に届きます。

1.5%〜と金利が低く、最大1000万円までの融資が可能です。融資を受けるのに担保や保証人は必要ありません。

また、大きな横浜銀行の大きな特徴としては、在籍確認の方法が電話連絡ではなく、書類提出に変更できる点が挙げられます。ただし、事前に相談が必要となりますので、その点は留意しておいてください。

コンビニ・駅のATMで365日いつでも借入・返済ができ、利用回数にかかわらず手数料は無料。

月々の返済は2,000円〜と良心的であり、リボ払いや他社のローンをまとめることも可能です。

| 審査時間 | 最短即日 |

|---|---|

| 融資までの時間 | 審査後契約と同時可 |

| 金利(実質年率) | 3.0% - 14.5% |

| 借入限度額 | 最大1000万円 |

| 担保・保証人 | 不要 |

トマト銀行は岡山県にある地方銀行です。トマト銀行カードローンは「キューリ」という商品名で、68歳までの人が申し込みできます。地方銀行のサービスですが、Webに対応しているため来店不要です。

満20歳以上で満68歳以下で安定した収入があれば誰でも申し込みできる点もメリットです。

融資額の最高は1,000万円と高い点も魅力の一つで、さらに毎月の返済額は最少2,000円からであり、余裕を持った返済計画を立てられます。

トマト銀行のATMだけでなく、セブン銀行ATM・イーネットATM・ローソン銀行ATMと提携しているため近くのコンビニで利用できるでしょう。

低金利でお金を借りられるのは、銀行のカードローンだけではありません。

一部、申込条件が設けられているものの、以下の金融機関においても、低金利でお金を借りることができます。

以下より、それぞれの詳細について解説していきます。

組合員の方であれば、労金(ろうきん)からお金を借りることができます。

ろうきんは営利目的ではなく、福祉金融機関として運営されているため、ほかの金融機関よりも低金利でお金を借りられるでしょう。

会員種別ごとの借入金利は、以下表のとおりです。

| ろうきん会員種別 | 適用金利 |

|---|---|

| 団体会員の構成員 | 3.875%〜7.075% |

| 生協会員の組合員およびその家族 | 4.055%〜7.255% |

| 一般勤労者 | 5.275%〜8.475% |

ろうきん会員になるための条件

勤務先がろうきんと提携されているのであれば、審査は問題なく通過できることが予想されます。

ただし、電話連絡による在籍確認が実施されるため、その点にはご注意ください。

また、ろうきんには数多くのローン商品が用意されておりますが、おすすめはカードローン「マイプラン」です。

お金の使い道は基本的に自由であり、借り換えローンとしての利用も可能、また月々の返済額も自由に設定することができます。

また、返済を滞りなくおこなえるよう給料から天引きすることもでき、給料振り込み口座の指定など取引内容によって、提示された金利から最大で3.2%の引き下げが可能です。

お金の限度額は最大で500万円となりますが、利用枠は必ずしもその通りになるとは限りません。

実際にどのくらい借入できそうかについては、お近くのろうきんに出向き、直接伺ってみるとよいでしょう。

JAバンクのカードローンは金利が低く、生活支援や車の購入といった、幅広い用途で利用することができます。

JAバンクのローンの種類・金利を以下表にまとめましたので、ぜひ参考にしてみてください。

| ローン商品 | 金利 | 限度額 | 使途 |

|---|---|---|---|

| 住宅ローン | 2.475% | 5,000万円 | 住宅の購入、増改築など |

| マイカーローン | 2.30% | 1,000万円 | 自動車・バイク購入、修理・車検費用、運転免許取得費用 |

| 教育ローン | 2.10% | 1,000万円 | 入学金、授業料 |

| カードローン | 7.80% | 300万円 | 自由 |

一方でデメリットとしては、以下の2点が挙げられます。

JAバンクのデメリット

JAバンクの目的は、基本的には農業従事者の支援であるため、融資対象者も組合員に限られます。

また、契約時には店舗に直接出向く必要がありますが、店舗があるのは47都道府県のうち以下の27つに限られる点にもご注意ください。

| 地域 | 窓口のある都道府県 |

|---|---|

| 北海道・東北 | 北海道・青森県・岩手県・秋田県・宮城県・福島県 |

| 関東 | 群馬県・埼玉県・千葉県・東京都・神奈川県 |

| 中部 | 長野県・新潟県・富山県・石川県・岐阜県・愛知県 |

| 関西 | 三重県・滋賀県・奈良県・兵庫県 |

| 中国・四国 | 岡山県・鳥取県・島根県・広島県・徳島県・香川県 |

もし対象エリア外にお住まいであれば、遠方まで足を運ぶのは一苦労でしょう。

そういった方々におすすめなのが「JAネットローン」です。直接店舗に出向かずとも、スマホやパソコンからJAバンクのローン商品に申し込めるようになりますので、ぜひご活用ください。

信用金庫は、地域経済の活性化を目的としており、地域に密着したサービスが特徴として挙げられます。

信用金庫は、地域に深く根ざした金融機関として「地域密着型金融」に取り組んでいます。 「地域密着型金融」とは、地域のお客様と長期間にわたって築いてきた親密な関係に基づいて、地域の活性化に貢献できる融資等の取組みを行うことです。全国信用金庫協会

信用金庫は、地域経済の活性化を目的としており、地域に密着したサービスが特徴として挙げられます。

営業エリアにお住いの地域住民の方であれば、柔軟な審査や、ほかの金融機関よりも低金利でお金を借りられる可能性があるため、ぜひご利用を検討してみて下さい。

以下表では、代表的な銀行カードローンと、信用金庫で取り扱われているカードローンの金利をまとめました。

| 金融機関 | カードローン | 適用金利(実質年率) |

|---|---|---|

| 銀行 | 三菱UFJ銀行 バンクイック | 1.8%~14.6% |

| 三井住友銀行カードローン | 1.5%~14.5% | |

| 楽天銀行スーパーローン | 1.9%~14.5% | |

| 信用金庫 | 「みやしんきゃっする」 (宮城第一信用金庫) |

3.9%~12.8% |

| 「ひょうしんきゃっする」 (兵庫信用金庫) |

3.5%~14.0% | |

| カードローン「ゆとり」 (北海道信用金庫) |

9.80% |

お住まいの地域周辺の信用金庫しか利用できないという制限はあるものの、お得に借入をおこないたい場合は、信用金庫は有力な選択肢のひとつといえます。

お近くの信用金庫がどこにあるのか知りたい場合は、信金中央金庫の公式ホームページからチェックしてみるとよいでしょう。

カードローンはお金の使い道が決められておらず自由度が高いものの、その分金利設定も少し高めになっています。

お金を借りたい理由が明確に決まっているのであれば、目的別ローンを利用することでより低い金利で融資を受けられることもあります。

金融機関によって取り扱っている目的別ローンの種類は異なりますが、代表的な目的別ローンおよびその資金使途を以下に表でまとめました。

| 目的別ローン | お金の使い道 |

|---|---|

| 住宅ローン |

|

| リフォームローン |

|

| マイカーローン |

|

| ブライダルローン |

|

| 教育ローン |

|

| 医療ローン |

|

| トラベルローン |

|

| フリーローン |

|

それぞれの目的別ローンの特徴について、以下で詳しく説明します。

住宅ローンは、住宅や土地の購入、住宅の新築・改築などの費用を借り入れられるローンです。

住宅ローンを取り扱っている代表的な金融機関および、それぞれの住宅ローンの詳細を以下に表でまとめました。

なお、住宅ローンで適用される金利は種類が非常に多いため、今回は変動金利についてのみ記載しています。

| ローン商品名 (金融機関) |

金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| 住宅ローン (三菱UFJ銀行) |

0.345%~0.475% | ~1億円 | 2年以上35年以内 |

| WEB申込専用住宅ローン (三井住友銀行) |

0.475%~0.725% | ~3億円 | 1年以上35年以内 |

| 住宅ローン (イオン銀行) |

0.38%~0.43% | ~1億円 | 1年以上35年以内 |

| 住宅ローン (楽天銀行) |

0.560%~1.210% | ~1億円 | 1年以上35年以内 |

| 住宅ローン (みずほ銀行) |

0.375%~0.725% | ~3億円 | 1年以上35年以内 |

人生でもっとも高い買い物である住宅関連の費用を借り入れるローンだけあって、融資限度額の上限もほかのローンとは比べ物になりませんし、適用金利も低めに設定されています。

融資期間も長めに設定されているので、借りた分のお金はじっくりと腰を据えて返済していきましょう。

また、上でも少し触れましたが住宅ローンには変動金利型・固定金利選択型・全期間固定金利型など、さまざまなタイプの金利があります。

借り入れる金額が大きいだけに金利の違いは返済金額に大きな影響を与えます。

事前にしっかりと返済シミュレーションをおこない、納得したうえで決断することをおすすめします。

リフォームローンは、住宅のリフォームやリノベーションに必要なお金を借りるために利用できるローンです。

リフォームローンを取り扱っている代表的な金融機関および、それぞれのリフォームローンの詳細を以下に表でまとめました。

| ローン商品名 (金融機関) |

金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| リフォームローン (横浜銀行) |

変動:1.7%~2.7% 固定:- |

1,000万円 | 1年以上15年以内 |

| リフォームローン (イオン銀行) |

変動:- 固定:3.1% |

500万円 | 1年以上10年以内 |

| みずほ銀行リフォームローン (みずほ銀行) |

変動:3.975% 固定:4.60% or 5.25% |

500万円 | 6ヵ月以上15年以内 |

| リフォームローン (住信SBIネット銀行) |

変動:2.475%~4.475% 固定:- |

1,000万円 | 1年以上10年以内 |

| まるごとリフォームローン (伊予銀行) |

変動:3.2% 固定:2.3%、2.5%、2.9%(3年、5年、10年) |

1,000万円 | 1年以上15年以内 |

金利は変動金利と固定金利の両方が設けられているところもあれば、変動金利か固定金利のどちらか一方しか設けられていないところもあります。

また、当該銀行で住宅ローンを利用しているなどの条件を満たすことで、金利を優遇してもらえる場合もあります。

融資限度額は金融機関によって異なりますが、リフォームやリノベーションの規模によってはイオン銀行やみずほ銀行の500万円では、足りない可能性もあるでしょう。

リフォーム内容によって利用するリフォームローンを取捨選択することも重要です。

マイカーローンでは、車の購入・修理、自動車運転免許取得を目的としてお金を借りることができます。

マイカーローンを取り扱っている代表的な金融機関および、それぞれのマイカーローンの詳細を以下に表でまとめました。

| ローン商品名 (金融機関) |

金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| マイカーローン (三菱UFJ銀行) |

1.50%~2.45% | ~1,000万円 | 6ヵ月以上10年以内 |

| マイカーローン (横浜銀行) |

0.9%~2.4% | ~1,000万円 | 1年以上10年以内 |

| ジャパンダ・ネットマイカーローン (損保ジャパン) |

1.50%~3.95% | ~1,000万円 | 6ヵ月以上10年以内 |

| マイカーローン (三井住友銀行) |

4.475% | ~300万円 | 1年以上10年以内 |

| マイカーローン (京葉銀行) |

2.85%~3.85% | ~1,000万円 | 10年以内 |

金利は変動金利のところもあれば固定金利のところもありますが、表で紹介したマイカーローンに関しては、ジャパンダ・ネットマイカーローンのみ固定金利で、それ以外はすべて変動金利です。

当該銀行で住宅ローンを契約している、Web完結申込みを利用するなどの条件を満たすことで金利が優遇される場合もあるので、利用を検討しているマイカーローンがある場合は、金利優遇条件も確認しておきましょう。

審査結果が出てから数ヵ月有効のマイカーローンの場合、融資を受けられる金額を確認したうえで、実際に購入する車種を選ぶこともできます。

ブライダルローンは、結婚式や披露宴を開くための費用やハネムーンに行くための費用など、結婚関連の費用全般を目的としてお金を借りられるローンです。

ブライダルローンを取り扱っている代表的な金融機関および、それぞれのブライダルローンの詳細を以下に表でまとめました。

| ローン商品名 (金融機関) |

金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| 目的型ローン ブライダル (楽天銀行) |

7.0% | 300万円 | 8年4ヵ月以内 |

| 結婚式費用立替えプラン (スルガ銀行 リクルート支店) |

8.8%~12.8% | 800万円 | 6ヵ月以上10年以内 |

| ブライダルローン (池田泉州銀行) |

4.375% | 1,000万円 | 6ヵ月以上15年以内 |

| 常陽フリーローン ブライダル編 (常陽銀行) |

3.975%~11.95% | 500万円 | 6ヵ月以上10年以内 |

| ブライダルローン (愛知銀行) |

6.0% | 300万円 | 6ヵ月以上7年以内 |

適用される金利や融資限度額は金融機関によって大きく異なるので、まずは必要としているお金はどのくらいなのか、金融機関はどこを頼るべきかなど、順序だてて検討していくとよいでしょう。

スルガ銀行の結婚式費用立替えプランは結婚後の生活において必要なお金も借りられる、愛知銀行のブライダルローンは愛知銀行との取引実績に応じて金利の優遇が受けられるなど、各ブライダルローンで利用者にとってメリットとなるポイントは異なります。

結婚式や新婚旅行の規模によっては、手元のお金は飛ぶように去っていきますので、借入時は身の丈にあった金額にしておきましょう。

教育ローンは子供の入学金や授業料、子供の受験に必要な交通費・宿泊費などを目的としてお金を借りられるローンです。

教育ローンを取り扱っている代表的な金融機関および、それぞれの教育ローンの詳細を以下に表でまとめました。

| ローン商品名 (金融機関) |

金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| 教育ローン (三井住友銀行) |

3.475% | 300万円 | 1年以上10年以内 |

| ネットDE教育ローン (三菱UFJ銀行) |

3.975% | 500万円 | 6ヵ月以上10年以内 |

| 教育ローン (横浜銀行) |

0.9%~2.9% | 1,000万円 | 1年以上10年以内 |

| 教育ローン (りそな銀行) |

2.475%~4.475% | 500万円 | 1年以上10年以内 |

| 教育ローン (きらぼし銀行) |

1.8% | 1,000万円 | 1年以上10年以内 |

教育ローンで借り入れられる金額は金融機関によってまちまちですが、最大で1,000万円まで借りられるローンもあるので、私立の学校への入学金などにも対応できるでしょう。

また、子供の学費は入学時に入学費や教科書代などをまとめて支払えば終わりというわけではなく、在学中はさまざまな用途でお金が必要になります。

そういったときに適宜お金を借りられるように、金融機関によってはカードローンタイプの教育ローンを取り扱っているところもあります。

子供が卒業するまで適宜必要なタイミングでお金を借りたいとお考えであれば、カードローンタイプの教育ローンを利用すると良いでしょう。

今回は民間の金融機関の教育ローンを紹介していますが、教育ローンにはほかにも国が取り扱っている「教育一般貸付」と呼ばれるものもあります。

収入や所得の少ない方でもお金を借りられる可能性があるので、審査において収入面に不安がある方は、教育一般貸付も並行して検討してみるのがおすすめです。

医療ローンは入院や手術にかかる費用、検査のための通院費用などを目的として、お金を借りられるローンです。

医療ローンを取り扱っている代表的な金融機関および、それぞれの医療ローンの詳細を以下に表でまとめました。

| ローン商品名 (金融機関) |

金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| ちばぎん医療ローン (千葉銀行) |

5.00%~5.40% | 500万円 | 6ヵ月以上10年以内 |

| 医療向けローン (中国銀行) |

2.975% | 500万円 | 6ヵ月以上10年以内 |

| つくばメディカルローン (筑波銀行) |

一般医療費プラン:3.50% がん先進医療費プラン:3.00% |

300万円 | 6ヵ月以上7年以内 |

| メディカルローン (福岡銀行) |

6.0% | 300万円 | 6ヵ月以上7年以内 |

| 医療・手術費ローン (富山第一銀行) |

2.6%~12.6% | 300万円 | 6ヵ月以上15年以内 |

医療ローンの利用が必要になるようなケースでは、仕事を休職しなければならないことも想定されます。

その場合、収入が不安定になってしまう可能性がありますが、医療ローンは最長で10年間や15年間ほど借り入れられるものが多いため、時間をかけてゆっくりとお金を返済できるのがメリットです。

また、つくばメディカルローンのようにがん治療関連の費用として利用する場合は、適用金利が引き下げられるものもありますし、先進医療に特化した医療ローンを取り扱っている金融機関もあります。

お金の心配をせずに治療に専念するために、医療ローンは心強い存在といえるでしょう。

トラベルローンは、海外旅行に行くための飛行機の運賃や、旅館に泊まるための宿泊費用などに利用できるローンです。

トラベルローンを取り扱っている代表的な金融機関および、それぞれのトラベルローンの詳細を以下に表でまとめました。

| ローン商品名 (金融機関) |

金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| 目的型ローン トラベル (楽天銀行) |

11.5% | 100万円 | 5年10ヵ月以内 |

| ちばぎんトラベルローン (千葉銀行) |

5.00%~5.40% | 500万円 | 6ヵ月以上10年以内 |

| 常陽フリーローン トラベル編 (常陽銀行) |

3.975%~11.95% | 500万円 | 6ヵ月以上10年以内 |

| むさしの多目的ローン (武蔵野銀行) |

5.40% | 1,000万円 | 6ヵ月以上10年以内 |

| 多目的ローン「グッドライフプラン」 (群馬銀行) |

4.0%~4.7% | 500万円 | 6ヵ月以上10年以内 |

来店不要でWeb上で手続きが完結するローンも多いので、自宅にいながら申込みから契約まで完了させることも可能です。

旅行に行くにあたっては交通費や宿泊費が必要になるのはもちろんのこと、スーツケースを準備したり旅先でおみやげを買ったりと、お金はどれだけあっても困りません。

また、むさしの多目的ローンや多目的ローン「グッドライフプラン」は、旅行に関する費用だけでなく結婚に関する費用や医療関連の費用などを目的としてお金を借りることができます。

このように、トラベルローンとしてだけでなく、ブライダルローンや医療ローンなどとしても利用できる多目的ローンも多いです。

そういったローンを利用すれば、借り入れたお金を柔軟に使うことができるでしょう。

フリーローンでは特定の資金使途は決められておらず、さまざまな用途に利用できるローンで、そういった意味ではカードローンと似たような性質を持っているといえます。

フリーローンとカードローンは、どちらもお金の使い道が自由なローンですが、融資金の貸付方法という点で異なります。

フリーローンは契約後に融資金をまとめてお金を貸し付けてもらい、その後は返済をおこなうのみです。

一方カードローンでは、利用限度額の範囲内であれば自由に借入・返済ができるため、同じ資金使途自由のローンといっても使い勝手は大きく異なるでしょう。

フリーローンを取り扱っている代表的な金融機関および、それぞれのフリーローンの詳細を以下に表でまとめました。

| ローン商品名 (金融機関) |

金利(年率) | 融資限度額 | 融資期間 |

|---|---|---|---|

| フリーローン (三井住友銀行) |

5.975% | 300万円 | 1年以上10年以内 |

| フリーローン (りそな銀行) |

6.0%~14.0% | 500万円 | 1年以上10年以内 |

| フリーローン (住信SBIネット銀行) |

3.775%~12.0% | 1,000万円 | 1年以上10年以内 |

| <みなと>フリーローン (みなと銀行) |

4.8%~14.9% | 1,000万円 | 6ヵ月以上10年以内 |

| 横浜銀行フリーローン (横浜銀行) |

1.9%~14.6% | 1,000万円 | 1年以上10年以内 |

また、今回紹介したフリーローンはいずれも無担保で利用できるものですが、金融機関によっては担保を用意することでより多くの金額をより低い金利で借り入れられるフリーローンを取り扱っている場合もあります。

まとまったお金が必要で担保にできるものがある場合は、そういったフリーローンの利用を検討してみても良いかもしれません。

お金を借りるための審査に通らない場合は、すでに他社からの借入が多い、生活が困窮しているなど、金銭的なトラブルを抱えていることが想定されるでしょう。

お金借りる方法の多くでは、審査の通過を求められますが、以下に挙げる方法であればお金を借りられる可能性があります。

上記のように、生活を立て直すことが目的の制度であれば、審査は厳しくなく、すでに多重債務の方でもお金を借りる可能性が残されています。

以下より、それぞれの方法について解説していきます。

生活サポート基金は、生活困窮者や低所得者に対して、生活資金や教育資金などを提供するための基金で、東京都に拠点を構える一般社団法人です。

これは、生活を立て直すための一時的な支援を目的としており、無利子や非常に低い金利でお金の貸付がおこなわれます。

生活サポート基金でお金を借りられる人の特徴としては、以下が挙げられます。

ただ貸付対象者であれば誰でもお金を借りられるわけではなく、借入の際には生活向上の意思を示す必要があります。

生活していく上でお金は不可欠ですが、事情により金融業者からはお金を借りられないといった人向けの方法になりますので、生活に支障がない状況においては、他の借入方法を検討する方がよいでしょう。

生活の立て直しは生協の貸付制度も利用できる

生活サポート基金だけでなく、生協の貸付制度に関しても生活立て直しのために利用できます。

生協は、銀行のフリーローンに似た独自の貸付制度を提供しており、一例として、みやぎ生協などの一部組合が取り扱う生活資金の貸し付けや、消費者信用生活協同組合のみが取り扱う、消費者救済資金貸付制度が挙げられます。

これらの具体的な違いは、以下表のとおりです。

みやぎ生協家計支援貸付は、家計の再生を主目的としており、すでにほかの金融業者や公的貸付制度からお金を借りられない状況の方でも検討できる貸付制度です。

一方、消費者救済資金貸付制度は、消費者金融などで多くの債務を抱えてしまい返済が困難になった方の債務を一本化して、生活再建を図るためのスイッチローンになっています。

お金を借りるのではなく、善意銀行から寄附を受けるのも一案です。

善意銀行とは、各地域にある社会福祉協議会が窓口となっている、ボランティアを目的とした組織であり、生活に困窮している場合は、善意銀行の寄附を受けられます。

善意銀行による寄附制度

寄附であるため、借りたお金を返済する必要がないという点が大きなメリットです。

ただし、条件や詳細は各地域によって異なり、また大抵の場合は数万円程度の少額となります。

そのため地域によっては、善意銀行からの寄附だけでは足りないことも考えられるため、その場合は、ほかに利用できる制度がないか、市役所や社会福祉協議会の窓口で相談してみるとよいでしょう。

市民事業者や地域で活動しているNPO団体・法人の方であれば、NPOバンクの融資制度も一案です。

大きな特徴としては、比較的低金利でお金を借りられる点です。

地域の課題や環境保全など、活動目的に対して市民や企業から賛同が得られれば、NPOバンクを通じてお金を借りることができます。

なお審査については、「財務状況」「事業の社会性」「オリジナリティ」などの項目に加え、面談も実施されるため簡単ではないことが想定されます。

融資を希望される方は、NPOバンクに問い合わせて、詳細をよく確認しておくことをおすすめします。

グラミン日本は、グラミン銀行のビジネスモデルを参考に設立されたマイクロファイナンス機関で、主にシングルマザーを中心に、生活に困窮する方々を応援する団体です。

グラミン日本は、シングルマザーを中心に生活に困窮する方々へ「一歩を踏み出す機会」を提供して彼女たちの起業や就労を応援する団体です。グラミン日本について

グラミン日本では、主にシングルマザーや若年層を中心に、小口融資による支援をおこなっており、低金利・無担保、保証人不要でお金を借りることができます。

また、グラミン日本から融資を受けるには、以下のような条件を満たす必要があります。

借り入れたお金は、困窮した際の生活資金だけでなく、起業や就労のための支度金に充てることも可能です。

各領域のセミナーやワークショップなど、教育体制も整っているため、自立に向けて様々な手厚い支援を受けることができるでしょう。

すでに複数のローンを利用していて審査に通らない場合、おまとめローンを活用することも選択肢のひとつとなるでしょう。

なぜなら、おまとめローンは総量規制が適用されないため、年収3分の1以上のお金を借りることも可能だからです。

たとえば、すでに3社から借入をしており、それぞれの条件が以下の状況を考えてみましょう。

これらをD社のおまとめローンを利用してまとめる場合、おまとめローンでは30+50+80=160万円を借り入れることになります。

利息制限法では100万円を超える借入における上限金利は15.0%と定められているため、おまとめローンを利用することで適用金利は少なくとも15.0%以下になり、もともとの金利から引き下げられるでしょう。

なお、おまとめローンを提供している大手消費者金融は、以下表のとおりです。

| 金融業者 \ 項目 | サービス名 | 限度額 | 金利 |

|---|---|---|---|

| アイフル | おまとめMAX | 800万円 | 3.0〜17.5% |

| プロミス | おまとめローン | 300万円 | 6.3〜17.8% |

| レイク | レイク de おまとめ | 500万円 | 6.0~17.5% |

金利を引き下げられるだけでなく返済日をまとめられることも、おまとめローンを利用することのメリットです。

おまとめローンを利用して借入先を一本化してしまえば、返済を失念してしまうようなことも少なくなります。

ただし、もともと借り入れている金額や利用するおまとめローンの商品内容によっては、まとめた前と後で金利があまり変わらない可能性もあります。

おまとめ前とおまとめ後できちんとシミュレーションをしたうえで、おまとめローンを利用すべきかどうか判断することを心がけましょう。

お金を借りたいけど、審査に通るかどうか不安を感じる人も多いのではないでしょうか。

特に、総量規制の枠がすでにギリギリの方や、過去にお金の問題・トラブルを抱えた方であれば、審査の通過は厳しいと言わざるを得ません。

しかし一方で、制度や方法によっては、条件を満たすことで審査なしでもお金を借りることができます。

審査なしでお金を借りる方法の一覧は、以下の通りです。

| 借入方法 | 借入条件 | 担保の有無 |

|---|---|---|

| 従業員貸付制度 | 正社員として勤務していること | 不要 |

| ゆうちょ銀行の自動貸付制度 | ゆうちょ銀行の定期貯金を利用していること | 必要 |

| 生命保険の契約者貸付制度 | 生命保険に加入していること | 必要 |

| 公衆接遇弁償費 | 事故やトラブルに巻き込まれたとき | 不要 |

| 質屋に物品を預ける | 物品査定で価格が付けられること | 必要 |

| 親や友人から借りる | 状況によって異なる | 不要 |

上表で示す借入条件を満たしていれば、審査なしでお金を借りられるかもしれません。

ただし注意点としては、基本的には自由に使えるお金というよりは、ピンチを凌ぐためのお金であるということです。

何かしらの犠牲やリスクを払ったうえでの借入になりますので、お金が本当に必要な時に限って利用を検討すると良いでしょう。

以下より、それぞれの借入方法について詳しく解説していきます。

審査なしでお金を借りたい場合は、勤務先の「従業員貸付制度」を利用する方法があります。

従業員貸付制度とは、企業が従業員に貸付をおこなう仕組みのことです。

金融機関から審査を受ける代わりに、日頃の勤務態度や出勤日数勤など、経理部や総務部からの評価を通じて融資が決定されます。

信用情報や借入状況に関しても照会されないため、すでに民間のローン審査に落ちてしまった人でも、従業員貸付制度においては審査通過に期待を持てるかもしれません。

ただし、単純な理由では融資が難しく、お金を借りるためには次のような理由が必要になります。

従業員貸付制度を利用してお金を借りるには、上記のような正当な理由が必要になるため、その点にはご注意ください。

なお、申請するうえで上司や所属長の承認が必要になりますので、会社にバレずにお金を借りたい方は、他の方法を検討するとよいでしょう。

融資が実現するまでの一般的な流れは、以下の通りです。

従業員貸付制度で借りられる金額は企業によって異なりますが、住宅購入の際にも利用できることから、大手であれば最大1,000万円まで対応してもらえるケースもあります。

ただし上記の流れを見てわかるように、上司や担当箇所から承認を得る必要があるため、誰にもバレずに借入したい方にとっては不向きといえるでしょう。

今後の評価や昇進にも影響する可能性があるため、利用の際は入念に検討することをおすすめします。

ゆうちょ銀行に定期預金をお持ちの方は、自動貸付制度を利用して、預金を担保に審査なしでお金を借りることができます。

具体的には、自分の口座残高が不足していてもお金を下ろすことができる借入方法で、仮に口座残高が10万円しか入っていなかったとしても、その額以上の出金が可能です。

なお、借入可能額は、ゆうちょ銀行の総合口座に預け入れているお金のの90%までとなります。

ゆうちょ銀行の自動貸付の主な流れは、以下のとおりです。

上記の流れでもっとも留意しておきたいのが、お金の返済です。

予め定めた期間内に返済ができなければ、担保とした貯金や国債が強制的に弁済に充てられるため、くれぐれもご注意ください。

また、預金のほかにも、財形貯蓄や国債を担保とした借入も可能です。

| 自動貸付制度の種類 | 担保の対象 | 借入限度額 |

|---|---|---|

| 貯金担保自動貸付 | 担保定額貯金や担保定期貯金 | 最大300万円 (※ゆうちょ銀行の総合口座に預入しているお金の90%まで) |

| 財産形成貯金担保貸付 | 財形貯金 | 最大300万円 (※預け入れ金額に利子を含めた総額の90%まで) |

| 国債等担保自動貸付 | 購入した国債 | 最大200万円 (※個人向け国債もしくは利付国債の80%まで) |

年齢制限は設けられていないため、未成年の方がお金を借りたい場合でも利用できますが、未成年の方が利用する際は親の同意書が必要になります。

また、お金を入出金する用のゆうちょ銀行口座も必要となりますので、事前に準備しておくとよいでしょう。

確実にお金を借りたい方は、生命保険の契約者貸付制度を利用するのも一案です。

契約者貸付制度とは、解約返戻金を担保とした借入方法のことで、一般的には解約返戻金の7~8割程度を借入することができます。

今まで積み立てたお金から借りる仕組みであるため審査を必要とせず、お金が必要になった際には即日で借入できるメリットがあります。

一方で、返済が不可能になった際は生命保険が解約されるというデメリットがありますので、その点にはご注意ください。

なお、保険会社ごとの手続き方法は以下のとおりです。

| 保険名 | Web | 電話 | 窓口 | 郵送 |

|---|---|---|---|---|

| 第一生命 | ◯ | ◯ | ◯ | ◯ |

| 明治安田生命 | ◯ | ◯ | ◯ | ◯ |

| 住友生命 | ◯ | ◯ | ◯ | ◯ |

| 日本生命 | ◯ | ◯ | ◯ | ◯ |

| かんぽ生命 | × | × | ◯ | × |

| ソニー生命 | ◯ | ◯ | ◯ | ◯ |

| 朝日生命 | ◯ | ◯ | ◯ | ◯ |

| 太陽生命 | ◯ | ◯ | ◯ | ◯ |

| アフラック | × | × | ◯ | ◯ |

| メットライフ生命 | ◯ | ◯ | ◯ | ◯ |

| プルデンシャル生命 | ◯ | ◯ | ◯ | ◯ |

ほとんどの保険会社において、WEB上から契約者貸付制度の利用を申請できるため、わざわざ店舗に出向く必要がなく、自宅からでもお金を借りられます。

また、即日で借入できることに加えて、電話連絡等の通達もないため、家族に内緒でお金を借りることができます。

財布を落として帰宅できなくなった、トラブルに巻き込まれて急遽お金が必要になった、このような事態においては公衆接遇弁償費を検討してみてはいかがでしょうか。

| 盗難や紛失 | 所持金を盗まれた、あるいは紛失した際の交通費 |

|---|---|

| 保護 |

|

金融機関で借入をおこなうときのような審査は必要なく、警察官がその場でお金を貸すかどうかを判断することになります。

また、金利も発生しないため、財布をなくして立ち往生した際は、この制度の利用を検討してみて下さい。

ただし、以下のような注意点があり、決して利便性が高いわけではない点には注意が必要です。

公衆接遇弁のデメリット

また、駅で財布を紛失して帰れなくなった際は、交通系ICカードのデポジット払い戻しも一案です。

通常交通系ICカードは、初回購入時に500円のデポジットを入金する決まりになっているため、万が一の際は500円分ほどの払い戻しを受けることができます。

定期券部分の払いもどし額と入金(チャージ)残額の合計から、手数料220円を差し引いた金額に、預り金(デポジット)500円を加えて返金します。払いもどし|Suica JR東日本

そもそも交通系ICカードを財布に入れていて払い戻しの手段も取れないという方場合は、ひとまず駅員に相談してみるとよいでしょう。

海外でトラブルに巻き込まれた際は?

公衆接遇弁償費は日本においてのみ利用できる制度で、たとえば海外の日本大使館においては利用することはできません。

宿泊費、入院、治療費、航空切符代、その他の個人的費用を立て替えること、またはその支払いを保証することはできません。スペイン日本国大使館

ただ、お金を借りることはできないものの、トラブルの解決に向けて寄り添ってくれることは確かです。

お金のことに関して海外でお困りの際は、とりあえず相談してみるとよいでしょう。

大使館は,基本的に各国の首都におかれ,その国に対し日本を代表するもので,相手国政府との交渉や連絡,政治・経済その他の情報の収集・分析,日本を正しく理解してもらうための広報文化活動などを行っています。また,邦人の生命・財産を保護することも重要な任務です。外務省|在外公館の仕事

相談することで、以下のような提案をしてもらえるケースもあります。

特に海外保険からの補償を受ける際には、被害届の提出が必要になるケースがあります。

海外でお金にお困りの際は、現地の警察ではなく日本大使館を頼ることをおすすめします。

貴金属やブランド物などの物品を所有されている方は、質屋の利用を検討しましょう。

価値のある品物を担保として質屋に預けることで、その場で査定され、買取価格のおおよそ7~8割ほどのお金を受け取ることができます。

売却するわけではなく一時的に預ける形となるため、担保とした物品は返済が完了すると返却されます。

以下では、質屋に預けられる物品の一例をまとめました。

通常、質屋で預けることのできる期間は3ヶ月ほどです。

それ以上の期間で借入額を返済できなかった場合は、担保としていた物品が売却されることになり、返済義務も自動的になくなります。

期限内に返済ができない場合は、預けた品物は質流れしてしまいます。この場合、貸付融資額の返済義務はなくなり、質屋からの返済請求もありません。全国質屋協会

また、質屋の金利は高く設定されているため、質屋からお金を借りる際は、返済可能かどうか入念に確認しておくとよいでしょう。

一例として、大手質屋「大黒屋」の金利は以下表のとおりです。

| 借り入れ金額 | 利率(月利) |

|---|---|

| 100万円以上ご融資の場合 | 1.25% |

| 10万円以上100万円未満ご融資の場合 | 1.50% |

| 10万円未満ご融資の場合 | 各店舗によって異なる |

年間の金利にすると15.0〜18.0%程度になり、大手消費者金融カードローンの上限金利と同程度になります。

大手質屋以外の金利となると、さらに高金利であることも想定されますので、質屋からお金を借りる際はその点も踏まえておきたいところです。

美術品を担保に借入も可能

近年は絵画や彫刻といった美術品を担保として借入れが可能な、美術担保ローンもあります。

絵画や彫刻などの美術品は、2004年まで担保資産として認められていなかったため、美術品を担保した融資を受けることができませんでした。

しかし、「動産及び債権の譲渡の対抗要件に関する民法の特例等に関する法律の改正」 により、動産担保が認められたため、美術担保ローンによってお金を借りられるようになりました。

美術品を担保にお金を借りる場合は、美術品担保ローンを取り扱っている業者に担保となる美術品の査定をおこなってもらう必要があります。

美術品担保ローンを取り扱う業者は以下のようになっています。

| 業者名 | 商品名 | 金利 | 限度額 |

|---|---|---|---|

| アートアセット株式会社 | アートファイナンス | 8.0% | 原則1億円以下 |

| アートフォリオ株式会社 | アートフォリオ・ローン | 12.0% | 1億円まで |

融資を希望する場合は、担保とする美需品の評価額に応じた金額を受け取ることが可能です。

たとえば、アートアセット株式会社のアートファイナンスであれば、担保とした美術品の評価額の60%を上限にお金を借りられます。

また、担保とした美術品の所有権は返済が滞らない限り移動しないため、所有権を保持したまま資金調達が可能になります。

買いたいものがあるけれど、そのためのお金がなくて困っているという場合は、後払いのカードやアプリを活用する方法も考えられます。

後払いのため、手元にお金がなくても買い物をすることが可能で、後日お金が入ったタイミングで支払いができます。

後払いのアプリとしては、以下のようなカード・アプリが代表的です。

以下より、それぞれの方法について解説していきます。

Paidy

Paidyは、スマホだけでお買い物ができる後払いサービスです。

審査なしで利用できるわけではありませんが、ほかの金融業者とは異なり、決済のたびに簡単な審査が行われる仕組みです。

ペイディは、メールアドレスと携帯電話番号のみで手軽にお買い物をお楽しみいただけるサービスのため、過去のご利用状況に関わらず、ご注文ごとに毎回審査を行っております。Paidy「決済の承認や限度額について」

ただし、ほかの金融業者の審査とは異なり、信用情報よりもPaidyの利用実績のほうを重視する傾向にあります。

そのため、信用情報に難があるため金融機関からお金を借りられない方でも、Paidyなら利用できる可能性があります。

支払い実績を増やすことで利用限度額を増やしていけるので、繰り返し使って実績を積み重ねていくと良いでしょう。

バンドルカード

バンドルカードはVisaのプリペイドカードで、年齢関係なく、審査なしで利用することができます。

「ポチっとチャージ」機能を利用することで、最大50,000円をチャージすることができ、初月のみ後払いにすることができるため、知る人ぞ知る裏ワザ的な借入方法です。

そのほかの機能は一般的なプリペイドカードと変わらないため、初月だけ利用できる「ポチッとチャージ」による借入は、いざという時に限り利用するとよいでしょう。

atone

atoneも後払い可能なアプリで、200円の支払いにつき1ポイントが貯まるので、クレジットカードのような感覚で利用できます。

ただ、クレジットカードと大きく異なる点は、書類の手続きや審査なしで利用できる点です。

支払った金額はアプリ上で確認できるので、知らないうちにお金を使い込んでしまった…という失敗も陥りにくいでしょう。

お金を借りる方法の最終手段として、親や親族など、身近な人を頼ることを検討してみてはいかがでしょうか。

お金の貸し借りは、大抵の方にとってほかの人に話しづらく、あまり気乗りしない方法かもしれません。

しかし、特に親や親族の方であれば、お金の問題だけでなく何事に関しても、力になりたいと親身になってくれる可能性は高いでしょう。

打診する際のポイントとしては、自分が本当にお金に困っている旨を伝えることです。

融資を打診する際の頼み方一例

家族からお金を借りる場合は、贈与税の対象とみなされる場合があります。

返済期限を決めずに家族からお金を借りた場合、贈与とみなされて借りたお金の全額が課税対象となる点にはご注意ください。

友人にお金を借りる際は、あとから揉め事にならないよう借用書を作成しておくとよいでしょう。

ちなみにお金の貸し借りに関して、法律的な観点から言えば、借用書を作成していなくとも契約自体は成立しています。

Q:借用書を作らずに、友人にお金を貸しました。このような契約は無効ですか?

答え(回答)有効です。金銭の貸し借りについての契約(金銭消費貸借契約)は、書面(書類)を作成していなくても成立します。法テラス

友人・知人にお金を借りるとなれば、なりふり構っていられない状況にあると考えられるため、つい借用書の作成を先延ばし、あるいは省略してしまうかも知れません。

しかし、借用書の存在は契約の有効性を強固にするだけでなく、相手に納得してもらい人間関係の崩壊を防ぐ役割もありますので、忘れずに作成しておきたいところです。

どうしても審査に通らない人がお金を借りたい場合、方向性はいくつか考えられます。

具体的には、自身の身分や立場をうまく活用できる方法を利用する、国の制度を利用する、お金を借りる以外の方法を考える、などが挙げられます。

方法によって利用できる人は異なりますので、自分が利用できる方法のなかから最適だと思われるものを選びましょう。

それぞれの方法について、以下で詳しく説明します。

公務員の方は、加入している共済組合で利用できる、組合員向けの貸付制度がもっともおすすめです。

共済組合の特徴としては、金融業者からお金を借りるよりも圧倒的に金利が低い点、また組合員の職業や年収などを把握しており、公務員という立場や勤務状況も考慮されるため、ほかの方法よりも審査に通過しやすい点が挙げられます。

また、共済貸付にはいくつかの種類があり、それぞれ利用条件も異なります。

共済貸付の種類および利用条件は、以下のとおりです。

| 共済貸付の種類 | 利用条件 |

|---|---|

| 普通貸付 | 組合員資格を取得していること |

| 住宅貸付 | 組合員になってから1年以上経過していること |

| 教育貸付 | 組合員資格を取得していること |

| 災害貸付 | 組合員資格を取得していること |

| 結婚貸付 | 組合員資格を取得していること |

| 出産貸付 | 組合員資格もしくは任意継続組合員の資格を取得していること |

| 葬祭貸付 | 組合員資格を取得していること |

| 医療貸付 | 組合員資格を取得していること |

組合員であれば基本的にすべての貸付を利用できますが、住宅貸付だけは組合員になってから1年が経過しなければ利用できない点には注意しておきましょう。

また、上述した8つの貸付で設定されている金利や限度額はそれぞれ異なりますし、借入希望者によって実際に借りられるお金の上限が変わってきます。

各共済貸付の金利・限度額・申込者ごとの限度額の算出方法は、以下のとおりです。

| 共済貸付の種類 | 金利 | 限度額 | 申込者ごとの上限額 |

|---|---|---|---|

| 普通貸付 | 年1.26% | 200万円 | 利用者の月給の6倍 |

| 住宅貸付 | 年1.26% | 1,800万円 | 利用者の月給に組合員月数をかけた金額 |

| 教育貸付 | 年1.26% | 200万円 | 利用者の月給の6倍 |

| 災害貸付 | 年0.93% | 100万円~1,150万円 | 利用者の月給に組合員月数をかけた金額 |

| 結婚貸付 | 年1.26% | 200万円 | 利用者の月給の6倍 |

| 出産貸付 | 無利息 | 出産費相当額の範囲内 | 見積書や証明書などから算出 |

| 葬祭貸付 | 年1.26% | 200万円 | 利用者の月給の6倍 |

| 医療貸付 | 年1.26% | 100万円 | 利用者の月給の6倍 |

もっとも高い金利設定で1.26%なので、金融機関からの融資と比べると非常に低い金額でお金を借りられるのが、共済貸付の大きなメリットです。

共済貸付を利用したい場合は、資金使途に応じた貸付の種類を選ぶことおよび、自身に定められた上限額の範囲内で申込むことを意識しましょう。

そのほか、公務員がお金を借りる方法については以下の記事でも詳しく解説しておりますので、ぜひ参考にしてみてください。

生協組合員融資制度は、その名のとおり生協組合員を対象とした融資制度で、全国の生協で導入されています。生協組合員、または配偶者が生協組合員である同一生計家族の方であれば、利用できます。

ただし、同一生計家族の方が申込む場合は、「ろうきん友の会」に加入しなければなりません。

教育ローンやカーライフローン・フリーローンなど、資金使途に応じてさまざまなローンが用意されているので、自身が必要としている資金の内容に応じて申込むローンを決めましょう。

なお、借入には審査が伴いますので、審査落ちになってしまう可能性はあります。

また、すべての生協で生協組合員融資制度が導入されているわけではありません。ご自身が組合員となっている生協で生協組合員融資制度が導入されているかどうか確認したうえで、申込むようにしましょう。

収入面の問題で審査に通らないという方でも、配偶者とご自身の収入を合算して審査してもらえる制度である「配偶者貸付」を利用すれば、お金を借りられる可能性があります。

ご自身が専業主婦でまったく収入がない場合、総量規制の関係で消費者金融ではお金を借りられませんが、配偶者貸付が利用できれば配偶者の方の収入に見合った金額の融資を受けられるかもしれません。

例えば、楽天銀行のカードローンの場合、申し込みの対象者として、以下のとおり明記されています。

満年齢20歳以上62歳以下の方(但し、パート・アルバイトの方、及び専業主婦の方は60歳以下)楽天銀行スーパーローン|カードローン商品概要

また、一般的に融資を受けるためには、本人確認書類および収入証明書類が必要になりますが、配偶者貸付でお金を借りたい場合は、以下に挙げるような書類が必要です。

通常よりも提出すべき書類が多いため、書類の準備をあらかじめ済ませておいてから申込むとよいでしょう。

なお、配偶者貸付は収入のない方や少ない方でも融資を受けられる可能性のある便利な制度ですが、実際にこの制度を利用できる金融機関はあまり多くありません。

利用できる金融機関の代表例としては、以下表をご参考ください。

なお、ご家族の方に内緒で、ご自身の名義で契約したいとなれば、やはり安定した収入を持つ必要があります。

そのため専業主婦が夫の同意書なしで、バレずにお金を借りるのであれば、わずかな期間でも働いてから申し込むべきでしょう。

学生がお金を借りる方法は様々あるため、年齢や目的に応じて選ぶと良いでしょう。

学生生活を充実させるために、長期にわたって借入したい場合は奨学金、アルバイトに勤しんで安定的な収入が見込めるのであれば、消費者金融や銀行カードローン、クレジットカードの所有者であればキャッシング枠の活用も一案です。

自由に使えるお金を低金利で借入したい場合は、 学生という立場を利用して、学生ローンの利用をおすすめします。

学生ローンは学生を対象にしたローンで、収入の少ない学生でも利用できるケースが多いのがメリットです。

ただし、18歳未満の未成年の方はローン契約ができないため、契約する際は親の同意が必要になる点には注意しましょう。

学生ローンを取り扱っている業者はいくつかありますが、そのなかでも代表的なところの金利や利用限度額・融資対象者を以下に表でまとめました。

| 学生ローン | 金利(実質年率) | 利用限度額 | 融資対象者 |

|---|---|---|---|

| マルイ | 12.0%~17.0% | 1万円~100万円 |

|

| カレッヂ | 17.0% | ~50万円 |

|

| フレンド田 | 12.0%~17.0% | 1万円~50万円 |

|

| アミーゴ | 14.4%~16.8% | ~50万円 |

|

| イー・キャンパス | 14.5%~16.5% | ~80万円 |

|

学生を主な融資対象としているため、利用限度額の設定は数十万円程度とそれほど大きくありません。

ただ、生活費を補うためや遊ぶお金が必要なためといった理由であれば、十分まかなえる金額でしょう。

また、学業の傍ら、日頃からアルバイトをされている方は、学生向け以外のカードローンでも審査に通る可能性があります。

アルバイトされている方向けのカードローンについては以下の記事で紹介しておりますので、ぜひ参考にしてみてください。

アルバイトしていない学生でもお金は借りられる?

上表で紹介した学生ローンの多くは、融資対象者として「安定した収入を持つ方」と提示しています。

この文面を見て、アルバイトはしていないものの、奨学金制度を利用している方は安定収入があると見なされるのか、気になった方も多いのではないでしょうか。

結論をお伝えすると、業者によっては奨学金を安定収入と認めて、借入できることがあります。

その点については、申し込みする際に、オペレーターの方に相談および確認をしておくとよいでしょう。

ただし注意点としては、奨学金から返済をおこなうとなると、日々の生活が厳しくなることが想定されます。

また、日本学生支援機構の調べによると、奨学金の破産者は平成28年度までの5年間で15,338人であり、破産申告をする割合は年々上昇傾向にあるとのことです。

| 返還者本人 | 8,108件 |

|---|---|

| 連帯保証人 | 5,499件 |

| 保証人 | 1,731件 |

在学時に学生ローンを利用して、返済を残したまま卒業してしまうと、卒業後には学生ローンと奨学金の返済が一気に押し寄せる形になります。

いかなるローンにおいても、申し込み時には返済計画を立てるのは当然のことですが、奨学金を担保として学生ローンを利用される方は、より入念に計画を立てておきたいところです。

学生の場合、最終学年であれば就職先が決まっている方も少なくないでしょう。

そういった方であれば、就職内定者向けローンが利用できることもあります。

就職内定者向けローンは、一部都道府県のろうきんや信用金庫などで取り扱われているローンで、比較的低い金利で融資を受けられるのが大きな特徴です。

ろうきんで取り扱われている就職内定者向けローンのなかからいくつかピックアップして、金利や利用限度額・融資対象者を以下に表でまとめました。

| 就職内定者向けローン(取り扱いろうきん) | 金利 | 利用限度額 | 融資対象者 |

|---|---|---|---|

| 就職内定者向けローン「未来図」 (東海ろうきん) |

年4.7%(変動) | 10万円~100万円 |

|

| 就職内定者応援ローン (静岡ろうきん) |

年5.0%(変動) 年3.8%(固定) |

~100万円 |

|

| 就職内定者向けローン (長野ろうきん) |

年3.7%(変動) 年4.2%(固定) |

~100万円 |

|

いずれの就職内定者向けローンも、かなり低い金利で利用できるのが特徴です。

また、新社会人は働いてから給与を得るまでに少し期間が空くこともあります。

そういったケースに備えて、初任給支給月まで(最長6ヵ月以内)は利息のみの返済でOKとする措置もあります。

社会人になってからの生活に不安を抱えることなく利用できるローンなので、就職内定者向けローンを取り扱っている金融機関が近くにある場合は、利用を検討してみても良いでしょう。

高齢者となれば収入や雇用の確保も厳しくなるため、お金を借りること自体が困難になると思われるかもしれません。

ただ、持ち家を有する高齢者の方であれば、以下のような方法でお金を借りることができます。

上記はいずれも、持ち家を担保にしてお金を借りる方法です。

不動産担保型生活資金は公的融資の一種で、不動産評価額の7割の金額を上限として融資を受けられます。

貸付限度額は、本件不動産の土地の評価額の概ね7割を基準として定めるものとする。厚生労働省「生活福祉資金(不動産担保型生活資金)貸付制度の運営について」

また、不動産担保融資も不動産評価額の7割の金額を上限として融資を受けられますが、こちらは民間の金融機関などで取り扱われているローン商品です。

「不動産担保型生活資金」と「不動産担保融資」は字面が似ているため混同されるかも知れませんが、両者には大きな様々な違いがあります。

不動産担保型生活資金と不動産担保融資の違いを、以下に表でまとめました。

| 項目 \ 種類 | 不動産担保型生活資金 | 不動産担保融資 |

|---|---|---|

| 借入先 | 国や自治体 | 銀行などの民間金融機関 |

| 金利 | 3.0% | 金融機関によって異なる |

| 借入限度額 | 不動産評価額の7割 | 不動産評価額の7割 |

| 1ヵ月あたりの借入金額上限 | 30万円 | 上限なし |

| 融資対象者 | 持ち家や土地のある低所得の高齢者 | 安定した収入のある方または事業主 |

不動産担保型生活資金は公的融資なので、融資対象者は所得に条件が付くと同時に、1ヵ月あたりの借入れ金額の上限も30万円までと制限されています。

また、不動産担保融資は安定した収入のある方でなければ利用できないので、持ち家があるだけでは借入できません。

リバースモーゲージも不動産担保融資と同様に、民間金融機関で取り扱われているローンです。

リバースモーゲージの主なメリット・デメリットについて、以下表にまとめました。

| メリット | デメリット |

|---|---|

| 毎月の支払いは利息のみ | 相続人の同意が必要 |

| 自宅を手放さずに老後資金の借入れ可能 | 相続人に債務が残る可能性がある |

| マンションでも担保にできるケースがある | 使い道が限られる場合がある |

| 銀行や公的機関が提供しているため安心感がある | 住宅の立地や評価額により条件が設けられることがある |

不動産担保型生活資金および不動産担保融資では、不動産評価額の7割まで借り入れられるのに対して、リバースモーゲージでは不動産評価額の5割程度が借り入れられる金額の目安になります。

その一方で、不動産担保型生活資金や不動産担保融資では担保に入れられないマンションを担保として利用できるのは、重要な差別化ポイントといえるでしょう。

持ち家がある場合にどの方法を利用すべきかは人によって異なるので、それぞれの方法の特徴をきちんと把握して判断することが重要です。

そのほか、高齢者がお金を借りる方法については以下の記事でも紹介しておりますので、ぜひ参考にしてみてください。

年金を担保とした貸付制度は受付停止

高齢者がお金を借りる方法として、以前までは年金を担保した貸付制度がありましたが、令和4年4月以降は受付を停止しているため、ご注意ください。

年金担保貸付制度は、年金受給者の一時的な資金需要に対して、年金受給権を担保として小口の資金の貸付を行う制度として利用されてきましたが、生活費に充てられるべき年金が返済に充てられ利用者の困窮化を招くこと等の指摘を踏まえ、平成22年12月の閣議決定により廃止することとされました。厚生労働省「年金担保貸付制度終了のご案内」

年金を担保とした貸付制度は、利用者のさらなる困窮を招くと考えられ、厚生労働省からの通達が出されています。

以前までは、年金を担保とした貸付制度を利用して、医療費や生活費などを借り入れることが可能でした。

しかし現在では、法的に禁じられている以上、年金を担保とした貸付制度は、いかなる方法においても利用することはできません。

仮に「年金だけで融資可能」といった謳い文句があったとしても、違法性のある取引であったり、そのほかリスクも考えられますので、絶対に手を出さないようにご注意ください。

住み替えローンを利用すれば住宅ローンが残っていても新居を購入できる

不動産担保融資やリバースモーゲージに似た借り入れ方法として、住み替えローンがあります。

マンションでも戸建てでも、新たな住居を購入して住み替えを考える場合、「自宅の売却代金」「手元資金」が購入の原資になります。その資金が住宅ローンの残債に届かない場合、住み替えが困難になります。そこで検討したいのが「住み替えローン」です。みずほ銀行「住宅ローンの返済中に住み替えは可能?」

住み替えローンとは、現在住んでいる家の住宅ローンの残りの支払い分と、新しい家を購入するための資金を併せて借りられるローンを指します。

転勤やご家族の事情により、住宅ローンの支払いが残っている状態で新たな住居をお探しの際に昨立ちます。

主な住み替えローンは以下のとおりです。

高齢者の方でも利用できるかどうかは、住宅の売却額によって異なります。

例えば、所有住宅にある程度の値がつき、売却額で新居購入費の大部分を賄えるのであれば、年齢はそこまでネックにならないでしょう。

一方で、売却額が大きくなく、新居のローン完済が長引くようであれば、その分申し込める年齢も限られてきます。

住み替えローンのお世話にならなくて済むならそれが理想ですが、いざというときのために覚えておいて損はないでしょう。

教育一般貸付は、日本政策金融公庫が設けている公的な融資制度で、子供の学費や受験費用が必要な場合に利用できます。

申込者の年収(所得)に上限が設けられているのが特徴で、申込者が世帯として扶養している子供の人数によって、世帯年収(所得)の上限額は以下のようになっています。

| 子供の人数 | 世帯年収(所得)の上限額 |

|---|---|

| 1人 | 790万円(600万円) |

| 2人 | 890万円(690万円) |

| 3人 | 990万円(790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

上表にあるように世帯年収(所得)に上限額は設けられていますが、下限は設けられていません。

そのため、収入(所得)が少ない方でも申込めるのが大きなメリットです。貸付制度の詳細を、以下に表でまとめました。

| 資金使途 |

|

|---|---|

| 金利 | 年2.25%(固定金利・保証料別) |

| 融資限度額 | 350万円(資金使途によっては450万円まで可能) |

| 保証 | 教育資金融資保証基金または連帯保証人から選択可能 |

| 返済期間 | 18年以内 |

なお、世帯年収200万円(所得132万円)以内の方、または世帯として扶養している子ども3人以上の世帯かつ世帯年収500万円(所得356万円)以内の方は、金利が0.4%優遇されて年1.85%で借入できます。

世帯年収が少ない場合でも返済負担を抑えて借入できるのは、利用者にとってうれしいポイントといえるでしょう。

カードローンやフリーローンといったローンは無担保で利用できるのが便利なところですが、その分審査も厳しめにおこなわれる傾向にあります。

担保にできるものがあるのであれば、有担保ローンを利用することでお金を借りられるかもしれません。

有担保ローンで担保として利用できるものとしては、家や車などが代表的ですが、金融機関によっては証券やビットコインを担保として利用できるローンもあります。

取り扱っている金融機関はそれぞれ異なりますが、代表的な有担保ローンの商品詳細を以下に表でまとめました。

| ローン (取扱金融機関) |

担保 | 金利 | 融資限度額 |

|---|---|---|---|

| 楽天銀行不動産担保ローン (楽天銀行) |

家 | 年1.22%~年9.98% | 100万円以上~1億円未満 |

| カーキャッシング (カーキャッシング アトム) |

車 | 年15.0%~年20.0% | 1万円~1,000万円 |

| 日証金証券担保ローン (SBI証券) |

証券 | 年2.675%~年4.175% | 30万円~3億円 |

| デジタルアセット担保ローン (Fintertech) |

ビットコイン(BTC、ETHのみ) | 年4.0%~年8.0% | 200万円~5億円 |

有担保ローンは無担保ローンと比べて大きな金額の融資を受けられるのが特徴で、億単位での融資が可能なローンも多いです。

もちろん担保を提供している以上、返済できなかった場合は担保を手放さなければなりません。

証券やビットコインはまだしも、家や車を手放すことになれば生活に支障が出ることはまぬがれないでしょう。

借りる金額が大きくなることも含めて、事前にきちんと返済シミュレーションを立てたうえで利用することを心がけましょう。

上述した有担保ローンでは、最終的に自分の手元に戻ってくることを前提として、家や車などを担保として利用します。

しかし、自分の手元を離れても構わないようなものである程度価値がありそうなものがあるのであれば、フリマアプリやネットオークション・リサイクルショップで売ってしまうのも、ひとつの方法です。

そのための方法としては、具体的には以下の媒体が挙げられます。

上記は代表的ですが、いずれも全国の取引相手を対象に自分の所有物を売ることができます。

貴金属やブランド物のバッグなど、本当に価値があるものはもちろん、自分にとっては価値を感じられないようなものが思わぬ金額で売れることもあるのが、フリマアプリやネットオークションのメリットです。

実際に利用するにあたっては、出品されているものをザッと確認してみて、どのようなものが売れているのかを把握するのが良いでしょう。

リサイクルショップは、不用品を持ち込めばすぐに査定をして買い取り価格を付けてくれます。

フリマアプリやネットオークションでは買い手が付かなさそうなものは、まとめてリサイクルショップに持ち込むのがおすすめです。

お金借りる方法は、民間のローンだけではありません。国や役所の公的融資制度を利用して、お金を借りることも可能なのです。

公的融資制度は国民の生活を守るために設けられているため、現状では収入がない無職の方でも問題なく利用できます。

くわえて、民間の金融業者とは異なり利益を目的としていないため、低金利でお金を借りれます。

公的融資制度を利用する手順は、次のとおりです。

公的融資制度の利用手順

無事に審査を通過すると、指定口座にお金が振り込まれます。

ただし、審査完了までに最短でも1週間ほどかかるため、今すぐお金が必要な方には向きません。

審査完了の通知は、電話または郵送で届くケースが一般的です。

また、多くの人が利用できる公的融資制度は、以下表のとおりです。

| 公的融資制度 | 平均金利 | 対象者 |

|---|---|---|

| 生活福祉資金貸付制度 | 連帯保証人あり:無利子 連帯保証人なし:1.5% |

低所得により生活が困窮している世帯 |

| 求職者支援資金融資 | 3.0% | 職業訓練受講給付金を受給している方 |

| 臨時特例つなぎ資金貸付制度 | 無利子 | 公的融資・給付を受けるまでの生活費が足りない方 |

| 母子父子寡婦福祉資金貸付金制度 | 無利子 | ひとり親世帯で生活が困窮している世帯 |

お金の問題の解決策は、がむしゃらに働いたり、金融業者から借入するだけに限りません。

公的融資制度に多くの種類があるため、自身に適したものに申込むようにしましょう。

収入が低く生活が困窮している方、なおかつ消費者金融などの審査に通らずお金に困っている方は、生活福祉資金貸付制度を利用しましょう。

生活福祉資金貸付制度では、収入が少ない世帯・障害者世帯・高齢者世帯を対象に、金利1.5%または無利子で融資をおこなっています。

「生活福祉資金貸付制度」は、低所得者や高齢者、障害者の生活を経済的に支えるとともに、その在宅福祉及び社会参加の促進を図ることを目的とした貸付制度です。全国社会福祉協議会『福祉の資金(貸付制度)』

生活福祉資金貸付制度を利用する条件は、次のいずれかに当てはまっていることです。

生活福祉資金貸付制度の対象者

生活福祉資金貸付制度は使用用途に合わせて用意されているため、次の中から適したものを選びましょう。

| 種類 | 資金使途 |

|---|---|

| 総合支援資金 | 一時生活再建に必要な生活費・生活支援費・住宅入居費 |

| 福祉資金 | 介護用品や福祉関連の備品を購入する費用 |

| 教育支援資金 | 子供の授業料・入学費用 |

| 不動産担保型生活資金 | 生活費・冠婚葬祭など |

お金の使い道によって申込みから借入れまでの流れが異なるため、まずは社会福祉協議会で相談してみてください。

総合支援資金は、主に失業者を対象にした制度です。

お金を借りることに関する問題だけでなく、ハローワークでの相談支援もセットになっています。

生活福祉資金貸付制度は、生活保護を受給している方も利用可能です。

ただし、対象になるかどうかは市区町村によって異なるため、まずはケースワーカーに相談してみてください。

現在就職活動中で、ハローワークから職業訓練受講給付金が支給されることが決定している方は、求職者支援資金融資制度が利用できます。

求職者支援資金融資は、求職者支援制度で職業訓練受講給付金を受給する予定の方を対象とした貸付制度です。

職業訓練受講給付金だけでは訓練受講中のお金(生活費など)が不足する場合に融資を受けられます。

制度の詳細を、以下に表でまとめました。

| 貸付対象者 |

|

|---|---|

| 貸付額 | 月額5万円(上限)または 10万円(上限)×受講予定訓練月数 |

| 貸付利率 | 年3.0%(信用保証料0.5%を含む) |

| 担保・保証人 | 原則不要(※)労働金庫が指定する信用保証機関の利用が条件 |

求職中で職業訓練受講給付金を受給する予定の方と、対象者が絞られた融資制度ではありますが、条件に該当すれば、毎月最大5万円もしくは10万円を3.0%という低金利で借入できます。

ハローワークで申込んだ後、ハローワーク指定の金融機関(労働金庫)で手続きをおこなえば、融資を受けることが可能です。

失業保険や生活安定資金融資など、公的な給付や融資制度を既に申し込んでいるものの、着金までお金(生活費など)が足りない場合には、臨時特例つなぎ資金貸付制度を利用することをおすすめします。

制度を利用できるのは、次の条件に当てはまる方です。

臨時特例つなぎ資金貸付制度の利用条件

上記の条件を満たす方は、融資を受けるまでの期間に最大10万円までのお金を借りられます。

なお、臨時特例つなぎ資金貸付制度は無利子のため、利息もかかりません。

臨時特例つなぎ資金貸付制度を利用したい方は、県の社会福祉協議会で相談しましょう。

働いておらず融資を受けたい場合は、総合支援資金や雇用保険の基本手当などの制度を利用してください。

20歳未満の子供がいる母子家庭または父子家庭で、生活が困窮している場合には、母子父子寡婦福祉資金の貸付制度を利用できます。

母子父子寡婦福祉資金には、さまざまな種類があります。

母子父子寡婦福祉資金の種類

以前までは、貸付利率3.0%でしたが、現在では無利子に引き下げられています。

返済時の負担軽減のため、貸付利率について現行の3%から無利子に引き下げる。厚生労働省「Ⅳ 経 済 的 支 援」

また、母子父子寡婦福祉資金貸付金には、扶養人数ごとに次のような収入制限が設けられているため、ご注意ください。

扶養人数ごとの所得制限

仮に子供が2人の場合、年収312万円未満の方であれば、母子父子寡婦福祉資金貸付金を利用できます。

申請する、あるいは検討段階にある方は、最寄の地方公共団体の福祉担当窓口にお問合せください。

ここまで、個人がお金を借りる方法についてはカードローンを中心にお伝えしてきました。

ただ、カードローンは基本的に使途が定められていないものの、借入れたお金を事業資金として充てられるかどうかは、商品ごとに異なるため注意しなければなりません。

なぜなら、事業に充てられるとなれば多額の金額が関わる場合が多く、返済不能となるリスクが大きくなるためです。

そこで利用したいのが、いくつかの金融機関で用意されている、個人事業主に特化した融資やローンプランです。

事業資金として利用できる融資オプションは、以下の通りです。

| 借入方法 | 融資スピード | 限度額 |

|---|---|---|

| プロパー融資 | 最短1〜2週間 | 制限なし |

| ビジネスローン | 最短即日 | 最大1,000万円 |

| 日本政策金融公庫 | 最短2週間 | 最大7,200万円 |

| 証券担保ローン | 最短即日 | 最大10億円 |

| 信用保証協会の制度融資 | 最短2〜3ヶ月 | 最大2億8,000万円 |

| 事業者向けカードローン | 最短即日 | 最大500万円 |

以下より、それぞれの借入方法について詳しく解説していきます。

プロパー融資とは、企業や事業主が、金融機関から直接お金を借りることを指します。

具体的には、信用保証協会など第三者の保証がなく、金融機関が借り手の信用のみを基に、お金の貸し付けをおこないます。

保証機関の介在しないこのプロパー融資は、銀行が全責任を負うため、お金に関する審査が非常に厳しいものの、融資上限の設定がなく、有利な金利が適用されること、そして信頼性の高まりという利点があります。

プロパー融資を申請する際に必要となる審査ポイントを4つ把握し、事前に準備を整えておくことが成功への鍵となります。

| 項目 | 審査基準 |

|---|---|

| 税引後の当期利益 | 直近の損益計算書は黒字かどうか |

| 全預金残高 | 融資希望額が適切かどうか |

| 流動比率 | 返済ができる数値を満たしているか |

| 自己資産 | 貸借対照表の資産は増えているか |

金融機関はリスク管理を最優先に考えているため、審査においては「安定した返済能力を持つこと」「お金周りに問題がないこと」「良好な成長を続けていること」を厳しくチェックします。

さらに、企業のお金の流動性の状況、つまり、現在の資金状況と要求される貸付額との均衡も重要な審査ポイントです。

また、審査の対象企業の預金残高や収益性から、融資希望額は妥当であるかも確認されるため、融資希望額を過剰に申請するのは避けるべきでしょう。

ビジネスローンは、企業や個人事業主が事業資金を調達するために利用するローン商品です。

これは、銀行や専門の金融機関が提供しており、運転資金や設備投資、資金繰り支援など、事業用のお金に関連するニーズに応じて利用されます。

ビジネスローンの特徴は以下の通りです。

特筆すべきメリットは、お金を借りるに際してビジネスローンは総量規制が適用されない点です。

総量規制の「例外貸付け」に分類される契約 個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)日本貸金業協会

ただし、ビジネスローンにはお金の利用目的が限定されているものもあり、個人的な消費には使えない場合が多いです。

また、金利、手数料、返済期間などの条件は金融機関やローン商品によって異なるため、融資を受ける際には複数の金融機関を比較検討することが重要です。

開業資金や運転資金ではなく、使途自由のお金を借りたいのであれば、事業者向けのカードローンがおすすめです。

一般のカードローンでは総量規制 によって借入額は年収の3分の1までとなりますが、事業者向けのローンであれば、その限りではありません。

また個人事業主の方であれば、雇用や収入の不安定さからお金の審査に通りにくいことが想定されますが、事業者向けのカードローンであれば、その点を考慮した上で審査を受けられるでしょう。

おすすめの事業者向けのカードローンは次のとおりです。

(※)お申込時間や審査によりご希望に添えない場合がございます。

事業者がお金を借りる方法は様々ありますが、着金までの早さはカードローンが圧倒的です。

特にアコムでは、最短で20分の融資スピードとなっておりますので、急遽お金を工面する際は、頼もしい存在となるでしょう。

ただし、上限額は一般のカードローンよりも少ない傾向にあるため、より大きくお金を借りたい方は、プロパー融資や日本政策金融公庫のご利用を検討するとよいでしょう。

企業や事業主の方が低金利での融資を探しているのであれば、日本政策金融公庫 は有力な選択肢の一つになるでしょう。

公的金融機関であるこの公庫は、営利目的ではなく、中小企業や個人事業主を支援することを目的としており、その旨については日本政策金融公庫の公式ホームページにも明記されています。

一般の金融機関が行う金融を補完することを旨とし、国民一般、中小企業者及び農林水産業者の資金調達を支援するための金融の機能を担うとともに、内外の金融秩序の混乱又は大規模な災害、テロリズム若しくは感染症等による被害に対処するために必要な金融を行うほか、当該必要な金融が銀行その他の金融機関により迅速かつ円滑に行われることを可能とし、もって国民生活の向上に寄与することを目的として業務を行っています。日本政策金融公庫

上記の目的により、民間金融機関よりも一般的に低い金利での貸付を実施しています。

以下表は、日本政策金融公庫が企業向けに設けている融資制度です。

| 貸付の分類 | 融資制度 | 対象者 |

|---|---|---|

| 事業資金向けの貸付 | 一般貸付 | 信用保証対象業種を営む経営者 |

| マル経融資 | 従業員数20人以下で営む事業主 | |

| 開業・企業向けの貸付 | 新創業融資制度 | 起業する人、もしくは起業して5年以内の事業主 |

| 再挑戦支援資金 | 廃業歴があって再度起業に挑戦する人 | |

| 新事業活動促進資金 | 経営の多角化や事業転換で第二創業をする人 | |

| 業績改善向けの貸付 | 経営環境変化対応資金 | 経営が傾いて売上が減少している事業主 |